30Jul

※記事内にプロモーションが含まれています。

※画像をクリックすると新しいタブで開きます。

週刊チャートナビ395回(2022.07.25~2022.07.29)は、ドル円、ユーロドル、ユーロ円の主要三通貨ペアの一週間を振り返ったチャート考察です。

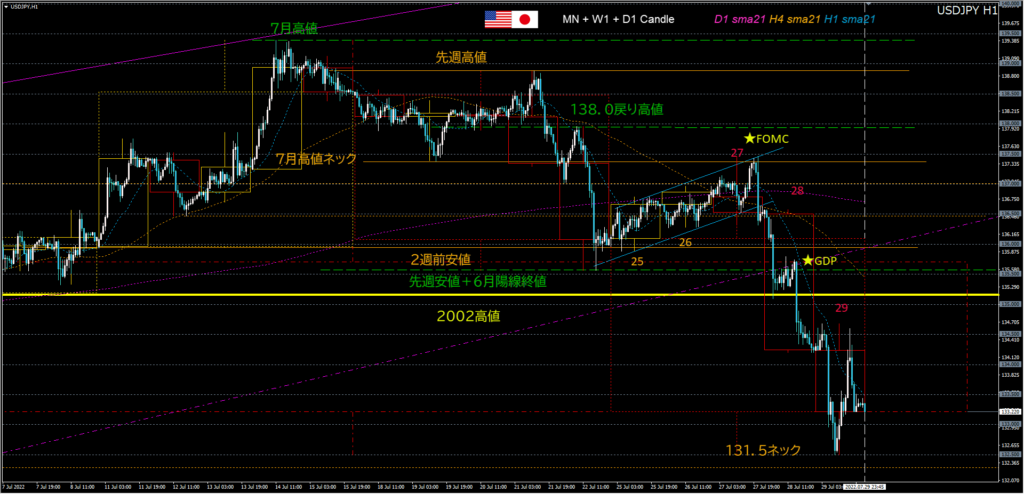

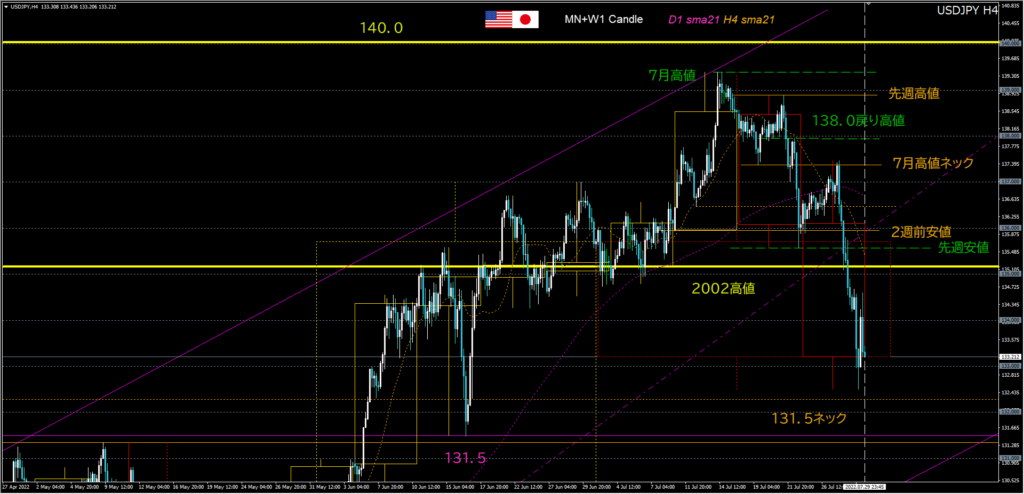

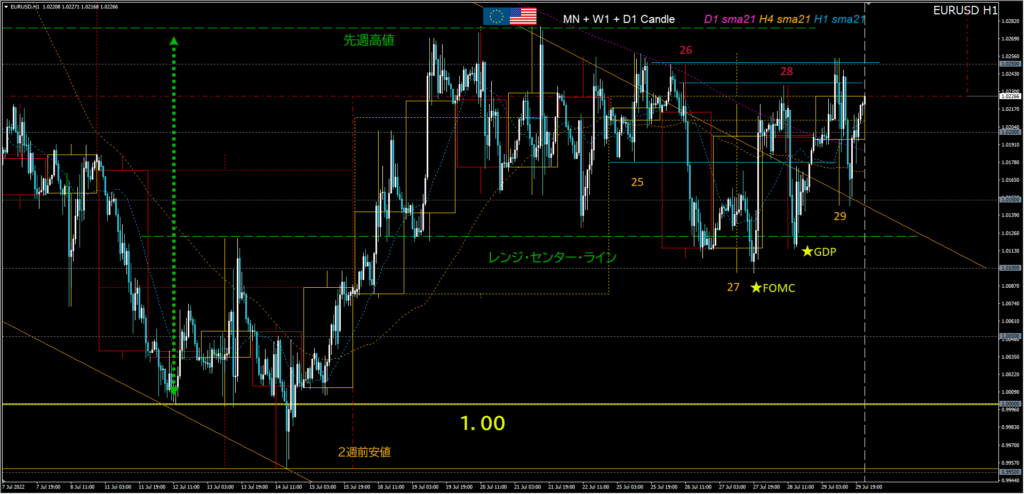

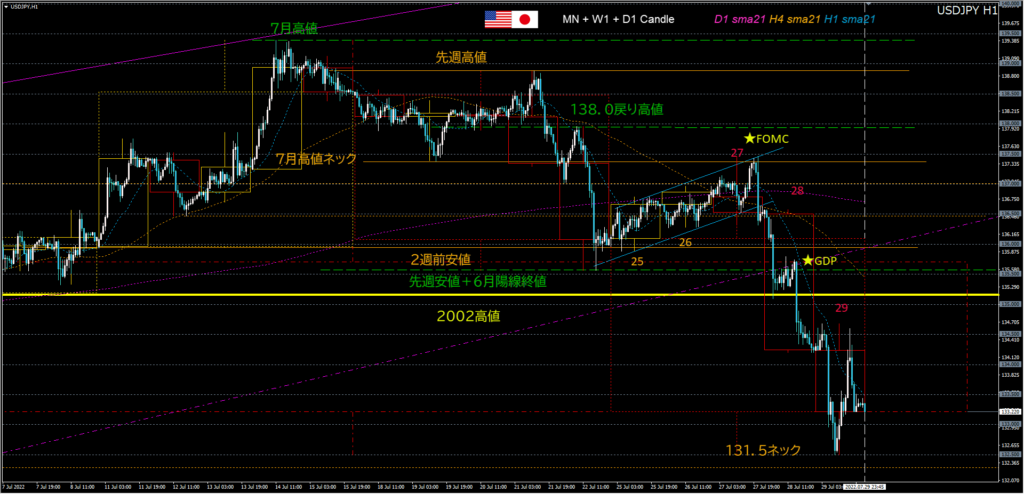

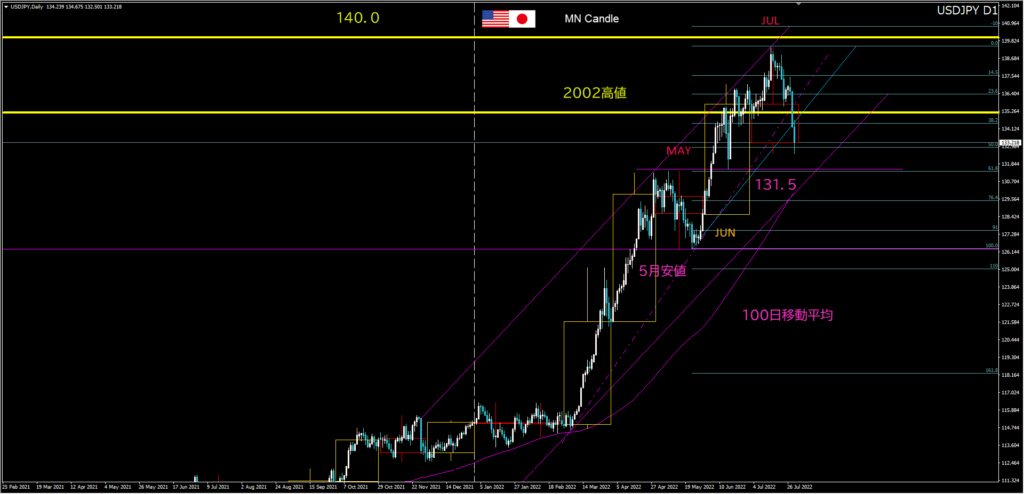

ドル円

今週の見通し

概要

- 日足上昇トレンド継続中、6/16安値上昇波の半値押し目候補に到達。

- 7月足は上髭ピンバーになりかけてる。

- 先週陰線は330ピプスの暴落、2週前陽線を全否定。

- 2002年高値のある135.0付近(6/16安値上昇波の半値押し目)がブルとベアの分水嶺になりそう。

- 経済指標は27水曜深夜のFOMCと28木曜の米GDP

売り手の注目

- 2週前大陽線の全否定。

- 7月高値の2トップネック割れ。

- 金曜の暴落。

- 日足SMA21割れ+4時間足ラス押し安値割れ(アンダーシュートの可能性もアリ)

買い手の注目

- 週足+日足クラスが上昇トレンド継続中。

- 2002年高値135.0付近のサポート。

- 日足キリアゲラインのサポート。

- 2週前大陽線安値抜け部分はアンダーシュート。

TR上段㊤:7月高値

TR中段:138.0戻り高値と先週安値

TR下段㊦:2002年高値135.0付近

4時間足ベアの視点:①基本戦略は先週陰線の戻り売り。②2002年高値135.0のサポートが崩れればショート検討。

4時間足ブルの視点:①基本戦略は日足上昇トレンド押し目買い。先週安値付近に押し目形成を待ってロング。②先週安値付近の下げ止まりから先週陰線の戻りをロング。③先週下降波の戻り目崩れで138.0へロング。

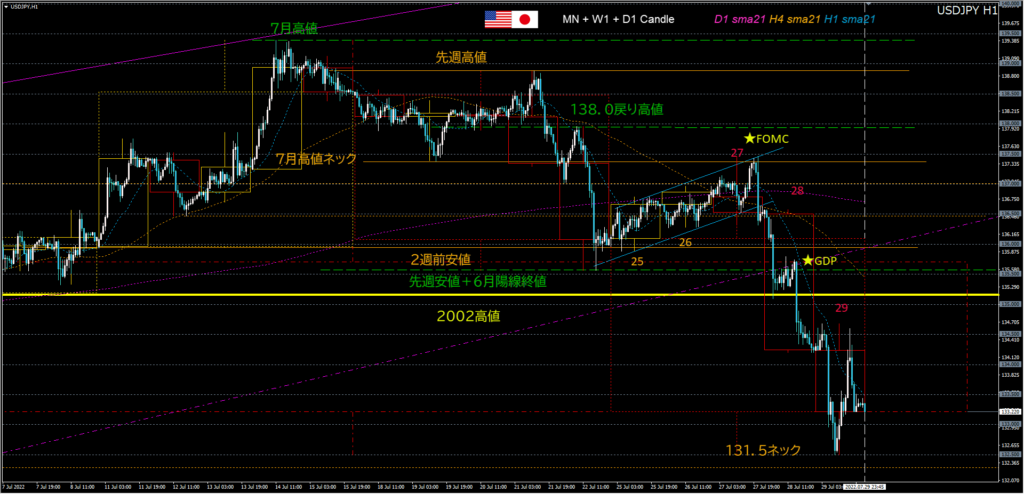

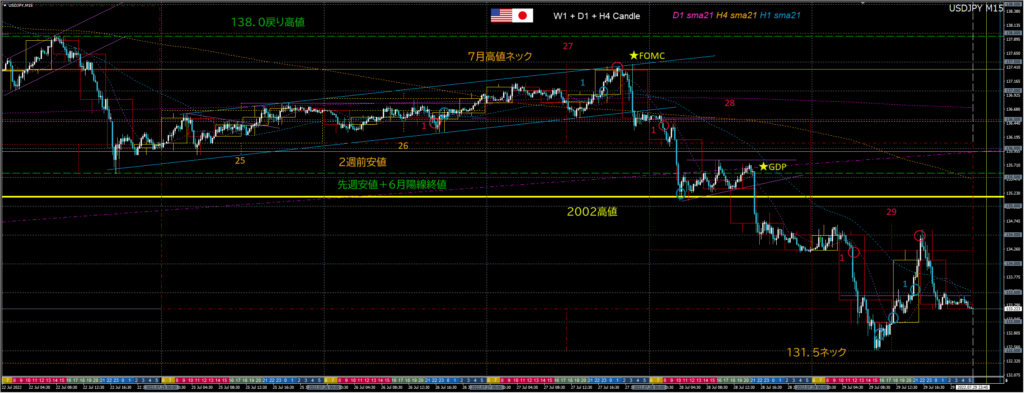

今週の値動き

今週は次の節目のある131.5のネックライン手前まで500ピプス近い大陰線となった。

月・火曜でフラッグを形成し水曜深夜のFOMCで戻り売られ、その後、米国GDPが市場予想を大きく下回ったのが要因か、2002年高値割れは想定外だった。

毎日の見通し

07/25月曜

金曜大陰線戻り売りVS日足の半値押し目買い

1時間足ベアの視点:金曜大陰線の戻り売り。

1時間足ブルの視点:金曜陰線下髭をアンダーシュートとみて、2週前安値136.0サポートで金曜大陰線の戻りをロング。

07/26火曜

金曜大陰線の半値を戻した。

1時間足ベアの視点:前日高値と137.0区間の戻り目形成で金曜陰線戻り売り。

1時間足ブルの視点:戻り売りを受け2週前陽線安値136.0サポ-トでロング検討。

07/27水曜 27:00 FOMC 27:30 パウエル議長会見

FOMC待ちの相場か、前日の金曜陰線戻り売りは失敗。

1時間足ベアの視点:137.0の戻り目形成で金曜陰線戻り売り。

1時間足ブルの視点:137.0の戻り目崩れで金曜高値へロング。

07/28木曜 21:30 米四半期GDP

- FOMCは市場予想通り。6月会合に続き2会合連続で0.75%の利上げに踏み切った。

- FOMC以降の動きで下降フラッグ完成。

- 日足キリアゲラインが接近。

1時間足ベアの視点:下降フラッグ完成を受けFOMC急落波を2週前安値136.0へ戻り売り。

1時間足ブルの視点:①日足クラス押し目買い。2週前安値136.0、または、先週安値に2番底形成を待ってロング。②下降フラッグのフェイク狙い。戻り目崩れでFOMC高値137.5へロング。

07/29金曜 月末リバランス

- 4−6月米GDPが前期比年率-0.9%と市場予想(+0.5%)を下回り急落。

- 2002年高値135.0付近(日足押し目買い候補)を前日陰線終値がブレイク。

1時間足ベアの視点:2002年高値割れ根拠に前日陰線を戻り売り。

1時間足ブルの視点:下げ止まりから2002年高値への上値試しロング。

毎日の値動き

07/25月曜

東京時間、136.0反発は1時間SMA21目前でロングできず。

ロンドン時間、東京高値から切り下げ始めるも、136.5までの下げ幅がなく戻り売りは見送り。

NY時間、金曜陰線の半値付近に達したのでノートレード。

07/26火曜

東京+ロンドン時間、前日高値に戻り目形成待ち。

NY時間、前日高値2トップで赤1戻り売り、FOMC待ちのせいか動意づかず損切り。

07/27水曜

東京+ロンドン時間、137.0に戻り目形成待ち。

NY時間、137.0の戻り目崩れで青1ロング、フラッグ高値でアウトしてFOMCはノートレード。

07/28木曜

東京時間、136.5前日高値ネックのサポレジ転換でFOMC下降波を戻り売り、2002年高値達成で半決済して米GDP待ち。

NY時間、米GDPが市場予想より悪く急落、2002年高値ブレイクでホールド。

翌日のロンドン初動、132.5サポートで全決済。

07/29金曜

東京時間、日足陰転で赤1戻り売り。

ロンドン初動、131.5ネック手前の132.5サポートで半決済、133.0+15分SMA21ブレイクで全決済。

NY初動、安値切上げで青1ロング、戻り高値134.5でアウト。その後の戻り売りは入れなかった。

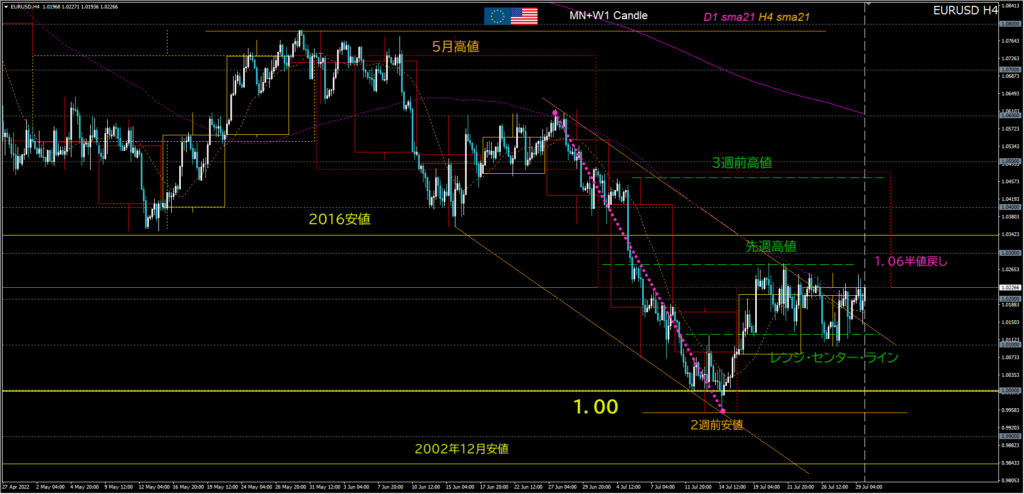

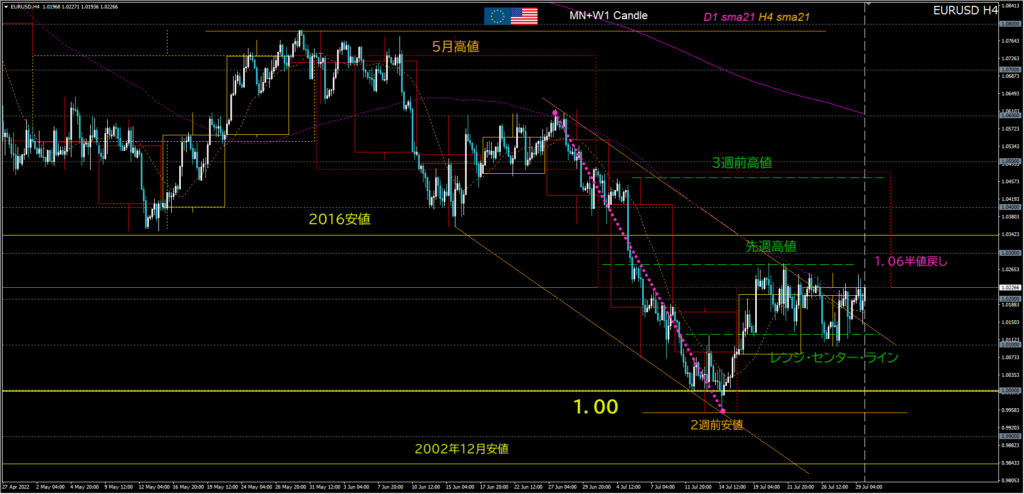

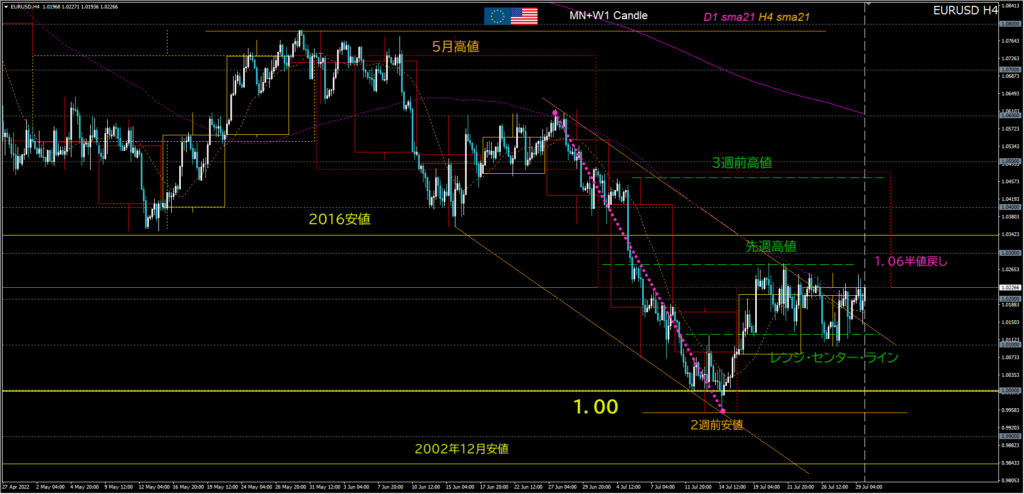

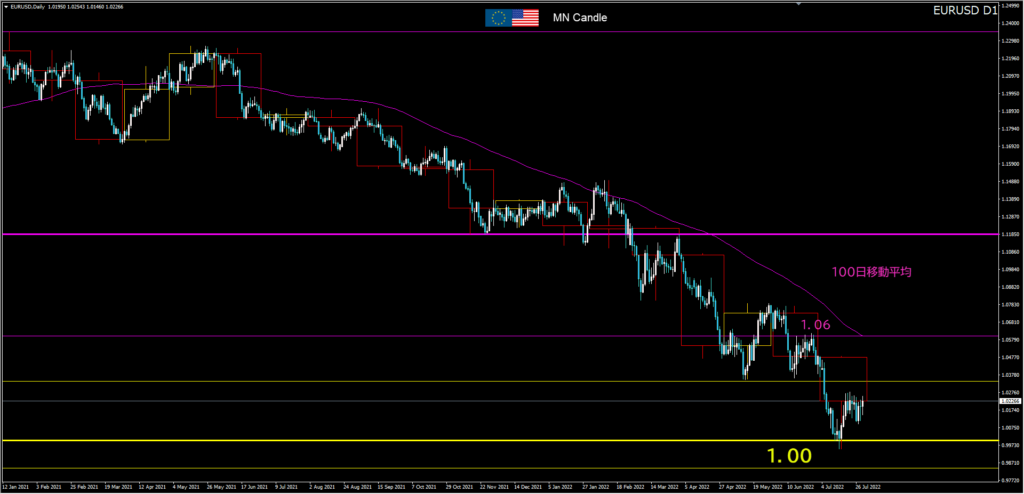

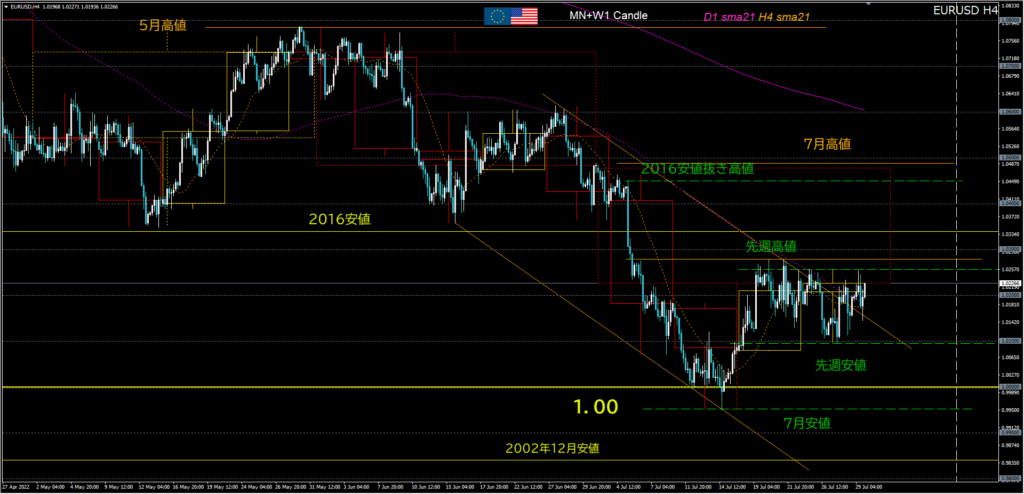

ユーロドル

今週の見通し

概要

先週高値の日足下降波戻り目レジスタンスVSスーパーRN1.00サポートの持ち合い。

売り手の注目

- 先週高値に日足クラス下降波戻り目を形成。

- 日足SMA21+4時間チャネル高値の押さえ。

買い手の注目

- SRN1.00サポート。

- 4時間足はアゲダウ。

TR上段㊤:3週前高値

TR中段:先週高値とレンジ・センターライン。

TR下段㊦:1.00

4時間足ベアの視点:①日足クラス下降波を先週高値付近から1.00へ戻り売り。②3週前高値まで買われればショート検討。③レンジ・センターラインの持ち合いブレイクで1.00へショート。

4時間足ブルの視点:①先週高値付近の戻り目崩れで3週前高値へロング。②1.00まで売られて2ボトムになればロング検討。

今週の値動き

日足戻り売りと1.00のレンジ・センターライン上で持ち合った。

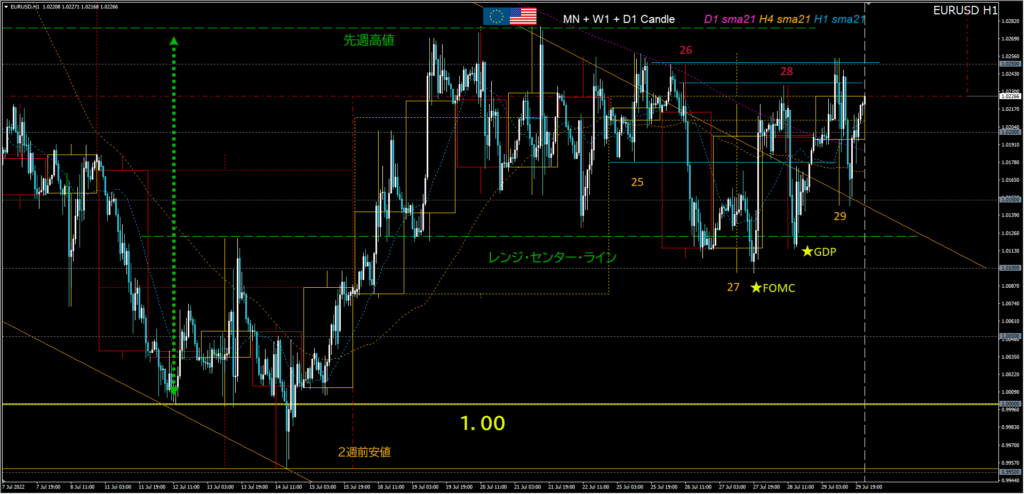

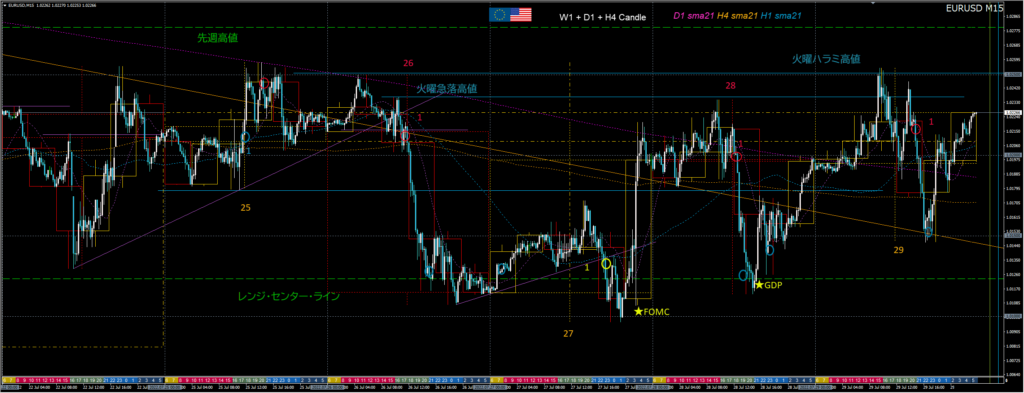

毎日の見通し

07/25月曜

先週高値と1.00区間のレンジとみる。

1時間足ベアの視点:先週高値、日足下降波の戻り売り。金曜高値への上値試しから1.02付近サポート崩れでショート。

1時間足ブルの視点:先週高値、日足下降波の戻り目崩れ狙い。1.02付近サポートでロング。

07/26火曜

- 先週高値と1.00区間のレンジ相場。

- 金曜下髭ピンバーの上昇モメンタムは、日足SMA21にレジスタンスされた。

1時間足ベアの視点:先週高値から1.025への切下げを根拠に日足クラス下降波戻り売り。

1時間足ブルの視点:日足クラス下降波の戻り目崩れ狙い。1.02レジスタンス崩れで先週高値抜きロング。

07/27水曜 27:00 FOMC 27:30 パウエル議長会見

- 先週高値と1.00区間のレンジ相場。

- 日足下降波戻り売りでレンジ・センターラインまで下落した。

1時間足ベアの視点:前日大陰線を1.00へ戻り売り。

1時間足ブルの視点:レンジ・センターラインのサポートで前日高値への上値試しをロング。

07/28木曜 21:30 米四半期GDP

FOMC以降の動きでレンジ・センターラインに2ボトムをつくり火曜陰線をほぼ全戻し。

1時間足ベアの視点:日足下降波戻り売り。火曜急落高値+日足SMA21付近の戻り目形成からショート。

1時間足ブルの視点:①先週高値の戻り目崩れ狙い。FOMC急騰波を先週高値へ押し目買い。②火曜急落高値付近ブロック上抜けでロング。

07/29金曜 月末リバランス 17:00独GDP 18:00 欧消費者物価指数

- 火曜急落高値から戻り売られたが、米GDPが市場予想より悪く、ユーロに対してドルが売られた。

- 火曜陰線がはらみ足+2

1時間足ベアの視点:日足下降波戻り売り。火曜急落高値+日足SMA21付近の戻り目形成からショート。

1時間足ブルの視点:①先週高値の戻り目崩れ狙い。火曜急落高値付近ブロック上抜けで先週高値抜きロング。②前日安値付近まで売られればロング検討。

毎日の値動き

07/25月曜

東京時間、金曜上昇波の押し目待ち。

ロンドン時間、金曜上昇波押し目2ボトムネック抜きで青1ロング、1.025+日足SMA21の抵抗で撤退。

NY時間はノートレード。

07/26火曜

東京時間、1.025への上値試しを確認。

ロンドン時間、1.025へ2回目の試しから高値ネック割れ+日足陰転で赤1日足下降波戻り売り。

NY時間、レンジ・センターライン達成で半決済。

翌日の東京時間、レンジ・センターラインのサポート確認で全決済。

07/27水曜

東京+ロンドン時間は戻り待ち。

NY時間、黄1戻り売りはレンジ・センターライン目前で見送り、FOMCはノートレード。

07/28木曜

東京時間、火曜急落高値への上値試しを確認。

ロンドン時間、火曜急落高値へ2回目の試しから1.02下抜きで赤1ショート、レンジ・センターライン達成で半決済。

NY初動、米GDP以降の戻り売りが下髭になって撤退。

07/29金曜

東京+ロンドン時間、火曜ハラミ足高値に2トップを形成。

NY初動、2番天井付近のミニ押し目崩れで赤1ショート、1.015+4時間足チャネルでアウト。

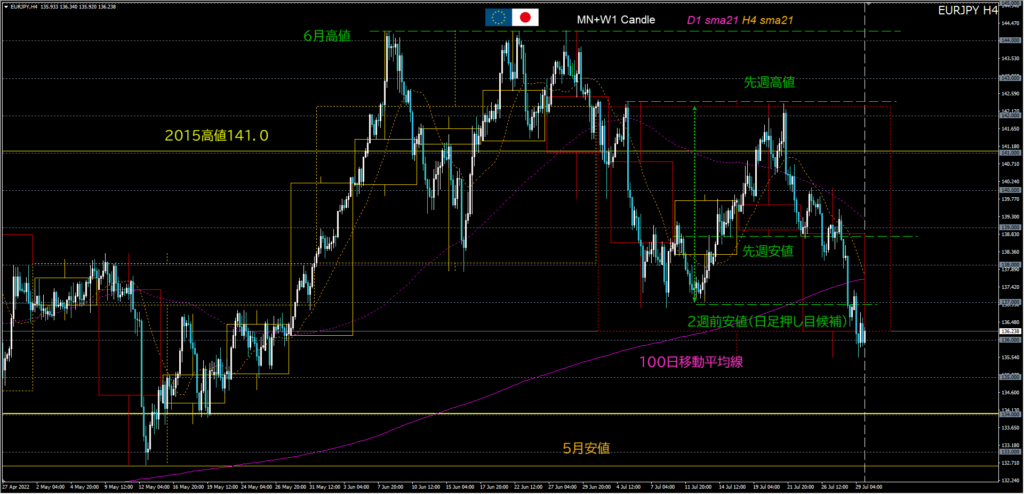

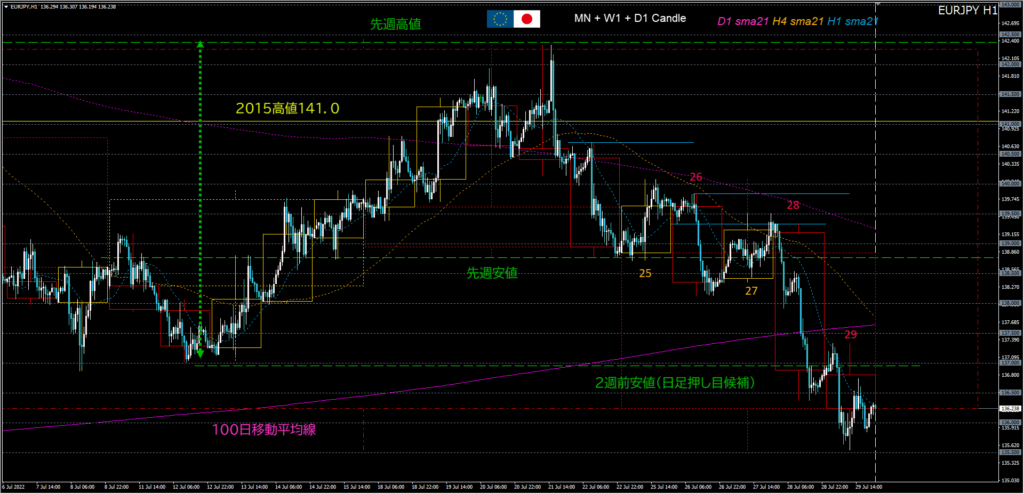

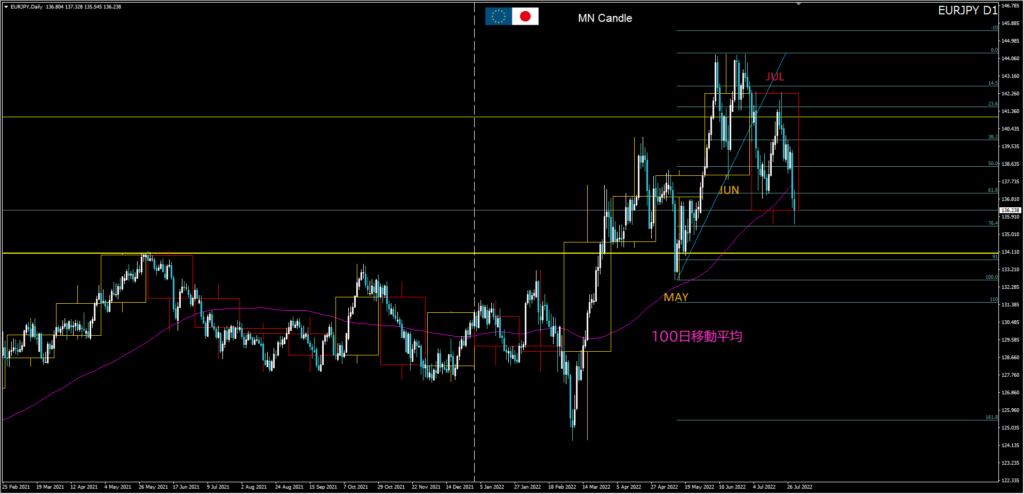

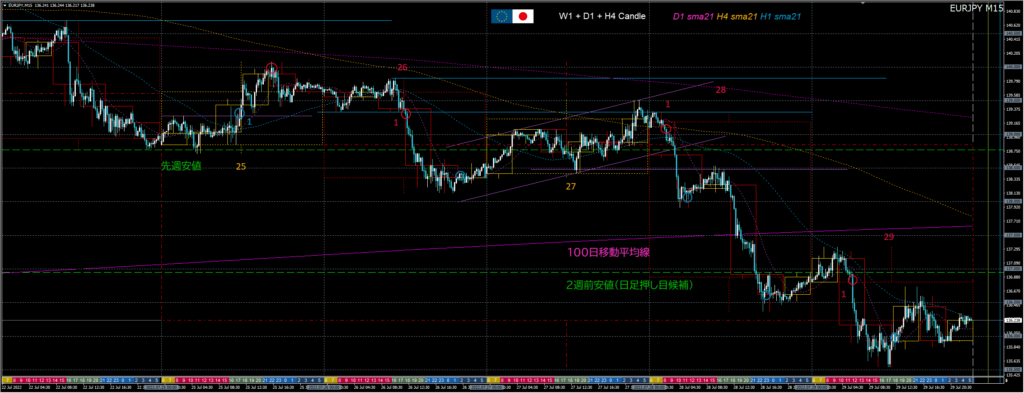

ユーロ円

今週の見通し

概要

先週高値レジスタンスと2週前安値137.0(日足押し目候補)サポートのレンジ相場でみる。

売り手の注目

6月高値から先週高値への高値切下げ。

買い手の注目

- 週足+日足クラスは上昇トレンド。

- 2週前安値は日足の押し目候補。

- 100日移動平均線のサポート。

TR上段㊤:6月高値

TR中段:先週高安

TR下段㊦:2週前安値

4時間足ベアの視点:①基本戦略は6月高値から先週高値への切下げを根拠に2週前安値へショート。②先週高値まで買われればショート検討。

4時間足ブルの視点:①基本戦略は日足の押し目買い。2週前安値から安値を切上げれば先週高値へロング。②2週前安値まで売られれば2番底形成待ち。

今週の値動き

6月高値から先週高値への切下げが意識され下降トレンドが継続、日足の押し目候補(2週前安値)もブレイク、5月安値起点上昇波のFR76.4%ポイントまで下落。

毎日の見通し

07/25月曜

- 先週高値と2週前安値区間のレンジ相場。

- 先週高値から下降トレンド中。

1時間足ベアの視点:①金曜陰線戻り売り、140.0目安。②先週安値サポート崩れでショート。

1時間足ブルの視点:先週安値サポートで金曜陰線の戻りをロング。

07/26火曜

- 先週高値と2週前安値区間のレンジ相場。

- 先週高値から下降トレンド中。

- 金曜大陰線の61.8%戻し達成。

1時間足ベアの視点:前日高値140.0の戻り目形成から金曜陰線戻り売り。

1時間足ブルの視点:140.0付近の戻り目崩れで金曜高値へロング。

07/27水曜

- 先週高値と2週前安値区間のレンジ相場。

- 先週高値から下降トレンド中。

- 先週安値を前日陰線終値がブレイクしたが、2週前安値とのキリアゲ2番底をつくる可能性アリ。

- 100日移動平均線が下から接近中。

1時間足ベアの視点:前日陰線を2週前安値へ戻り売り。

1時間足ブルの視点:前日安値、または、138.5サポートでロング検討。

07/28木曜

- 先週高値と2週前安値区間のレンジ相場。

- 先週高値から下降トレンド中。

- 100日移動平均線が下から接近中。

1時間足ベアの視点:前日陽線を火曜陽線の戻り足とみて2週前安値へショート。

1時間足ブルの視点:2週前安値から火曜安値へ切上げ狙い。火曜安値に2番底形成を待ってロング。

07/29金曜 月末リバランス 17:00独GDP 18:00 欧消費者物価指数

- 先週高値と2週前安値区間のレンジ相場。

- 先週高値から下降トレンド中。

- 2週前安値のレンジ下限に達成、100日移動平均線を下抜けた。

- 前日陰線終値がほぼ2週前安値のレンジ下限でサポート。

1時間足ベアの視点:前日陰線戻り売り。

1時間足ブルの視点:①2週前安値137.0抜けをアンダー・シュートとみて、137.0に乗り上げればロング。②前日安値2ボトムでロング検討。

毎日の値動き

07/25月曜

東京時間、先週安値のサポート待ち。

ロンドン時間、1時間SMA21+東京高値ネック抜きで金曜陰線の戻りを青1ロング。

NY時間、140.0達成(金曜陰線61.8%ポイント)でアウト。

07/26火曜

東京時間、140.0で戻り目待ち。

ロンドン時間、戻り目ネック下抜けで赤1ショート。

NY時間、4時間足5本目クローズでタイムアウト。

07/27水曜

東京+ロンドン時間、139.0付近で戻り目を待ったが売れるカタチにならず、NY時間深夜、戻り目が崩れた。

07/28木曜

東京時間、前回高値ネックのサポレジ転換+日足陰転で赤1戻り売り、急落後、138.0ミニ2ボトムで半決済。

ロンドン時間、138.5ネックのレジサポ転換で売られ安値を更新。

NY時間、2週前安値目標値を下抜くもアンダーシュ-トのリスクで136.5全決済。

07/29金曜

東京時間、137.0下抜け+日足陰転で赤1戻り売り。

ロンドン時間、135.5反発+15分SMA21ブレイクでアウト。

今週の視点

ドル円攻略ポイント

今週の攻略ポイントは、FOMC前は7月高値2トップ由来の先週陰線戻り売りを意識、FOMC後は2002年高値の日足押し目候補を意識できること。

フラッグ形成からFOMCきっかけに7月高値ネックラインで「サポレジ転換」して戻り売られた。

FOMCを待って戻り売られる想定はできるので、予めフラッグをつくる前提で構えてもよかったかもしれない。

木曜の米GDP速報値は市場予想+0.5%に対し、結果が-0.9%と大変悪く、予想と結果の乖離でドル売りとなった模様だが、結果を事前に知ることは不可能なので事実についていくしかない。

ユロドル攻略ポイント

今週の攻略ポイントは、先週高値(日足戻り目)と1.00サポートの区間をレンジ相場とみれること。

さらに、天井と底値のネックラインが重複したので「レンジ・センターライン」を引くとわかりやすい。

先週高値(日足の戻り目)に引きつけてのショートが適当、レンジの真ん中で絶対にエントリーしないこと。

ケーススタディ

高勝率トレードのコツはテクニカル指標の「ダブり」を見つけることです。

なぜなら、チャート分析における「解釈の一致」が起こるからです。

今回ご紹介するテクニカル指標が全てダブることはありませんが、もし複数あれば高勝率トレードが期待できます。

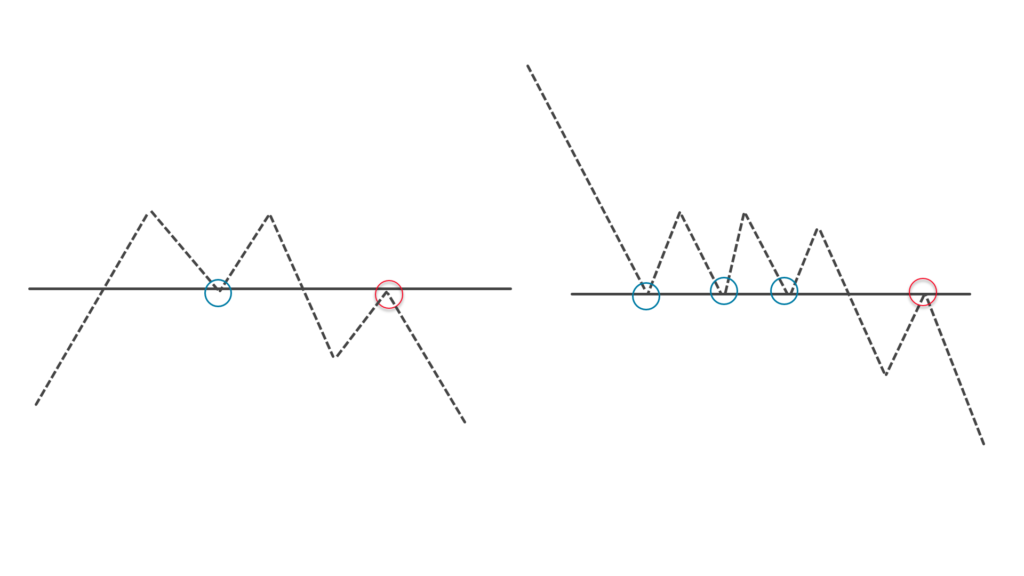

1.水平線のレジサポ転換

それまでサポートだったプライスが破られると、レジスタンスとして機能しやすいといわれています。(逆も真なり)

右図のように反転回数が多ければ(ダブれば)、レジサポ転換する確度が高くなります。

左図のようなネックラインへの試しのみですとレジサポ転換しないこともあるので、短期足のプライスアクションで上げ止まりを確認したり、他のテクニカル指標やキリ番とダブらせて使うと良いでしょう。

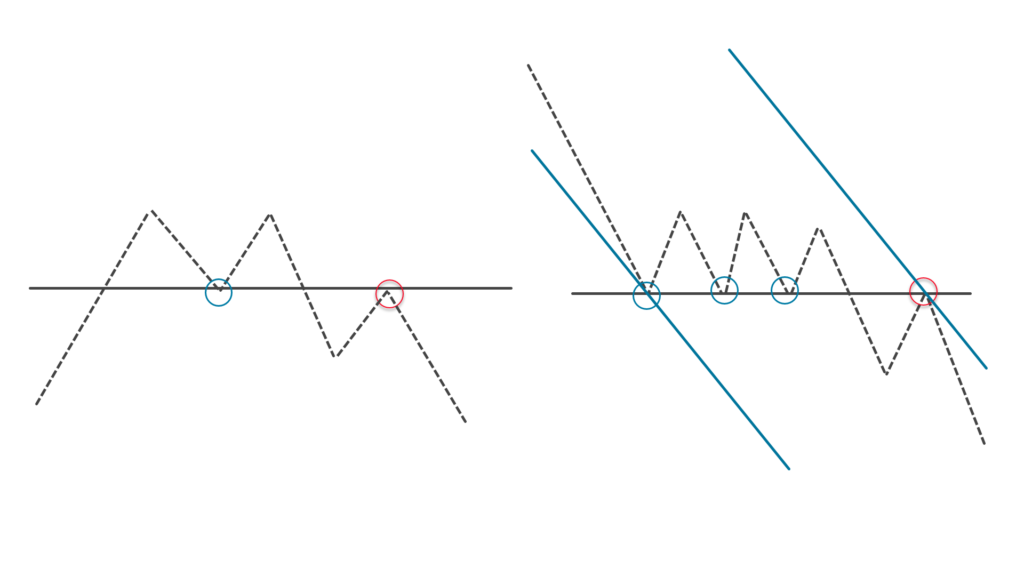

2.水平線と斜め線のクロス

押し目や戻り目といった節目に達しても、いつ動意づくかわからないことがあります。そんなときは、水平線とチャネルラインやトレンドライン、移動平均線とのランデブーを使います。

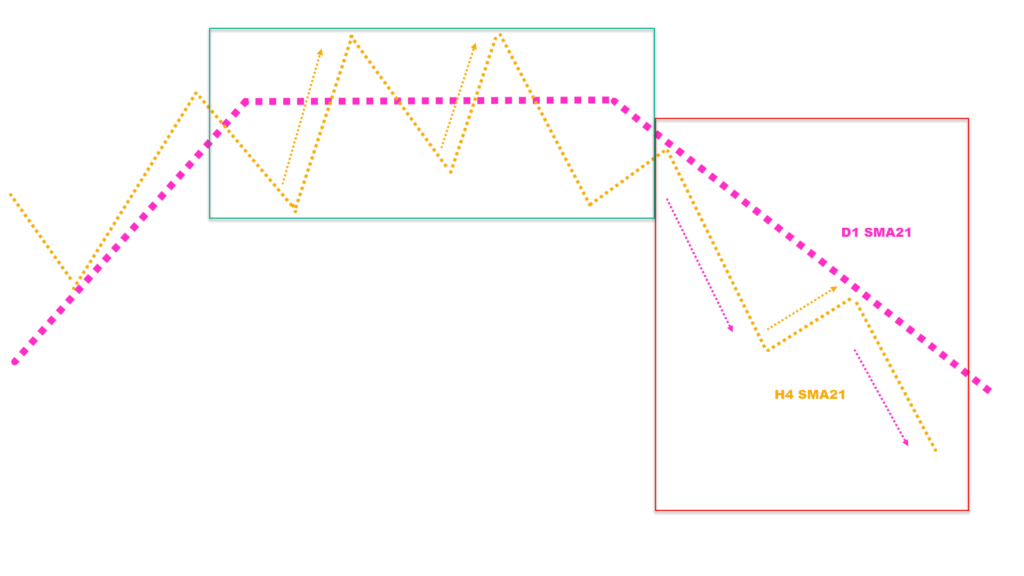

3.移動平均線

移動平均線は設定した期間(ピリオド)内の値動きをグラフ化したものなので、期間を大きく取ればなだらかなカーブに、小さく取ればジグザグします。

この特徴を活かし、4時間足チャートに週足・日足・4時間足のSMA21を表示すれば、その傾きや、それぞれの移動平均線との位置関係から、おおまかな「環境認識」や「目線付け」ができます。

緑ブロック内は日足SMA21に傾きがありません。

日足クラスに指向性がなければ、日足トレーダーの新規参入はありません。

ただ、4時間足SMA21は波打っているので、上昇の流れに沿ってオレンジ矢印のロングや、利益確定に便乗したショートが考えられます。

これに対し、赤ブロック内のマゼンダ矢印箇所は、日足と4時間足SMA21の目線が揃って下向きです。

このとき、プライスが4時間足SMA21の下で推移するなら、2つの移動平均線ともにレジスタンス要因として機能します。

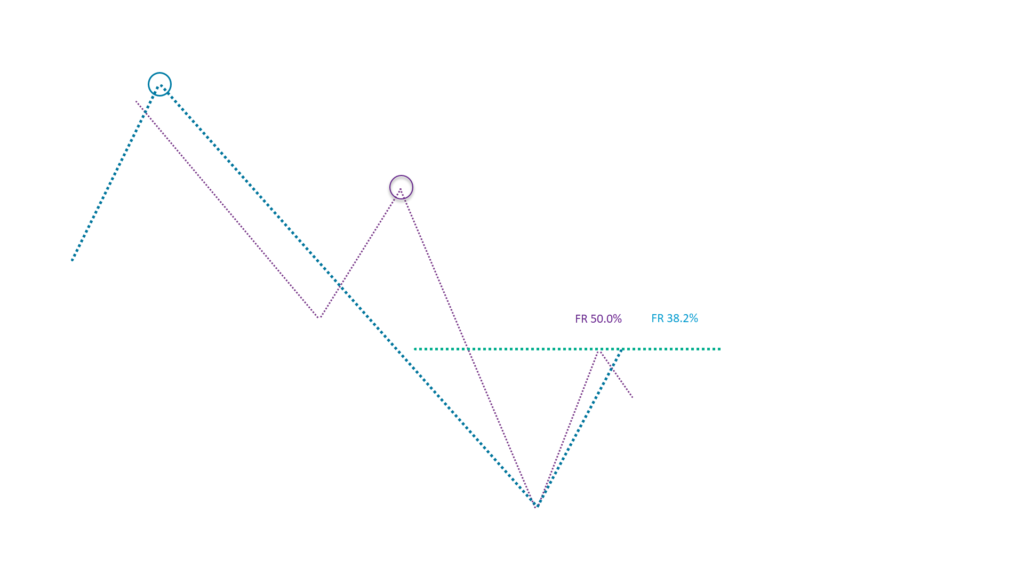

4.フィボナッチ・リトレースメント。

フィボナッチ・リトレースメントの50%と61.8%ポイントは「押し戻しの候補」としてよく意識されます。

上図では紫波の半値戻り目と青波の38.2%戻り目がダブるので、緑のレジスタンスが強化されます。

5.重要経済指標と要人発言。

テクニカル的には動き始めてもいいのに重要な経済指標や要人発言待ちで動かないことがあります。

今週のFOMC+パウエル議長会見などもその典型でした。

今週のなかでは、ドル円の27日戻り売りは、7月高値ネックのサポレジ転換+FOMC+7月高値の半値戻しで戻り売られました。

7月始めは日足SMA21下目線+4時間SMA21下目線がダブる、わかりやすい下落相場でした。

プライスが4時間SMA21を上抜くと、日足SMA21下目線+4時間SMA21上目線となって日足SMA21へ回帰しました。

先週から今週にかけては、色々なテクニカル指標がダブりました。

日足SMA21下目線+4時間SMA21下目線+4時間足チャネルライン+1.06下降波半値戻り目。

ここまでベア派に有利なテクニカル指標が揃っても本格的に売られなかったのは、FOMCやGDPがストッパーになってはいましたが、1.00のパリティが意識されてのことでしょうか。

最後に、今回ご紹介したテクニカル指標を使う際の注意点があります。

1時間足以上のテクニカル指標を使う。

特に4時間足以上ならテクニカル指標ひとつでもトレードの根拠になるのでセットアップに使うべきです。

その上で、分足のテクニカル指標をマルチに組み合わせると良いでしょう。

以上、参考になれば幸いです。

日本人トレーダーの5人に1人が選ぶXM Trading XMは全世界に242万口座の顧客を持つグローバル企業で(2025年現在)、日本人のFXトレーダーのうち、5人に1人がXMユーザーであると言われています。XMは最大888倍のレバレッジと追証なしのゼロカット・システムが魅力です。 こちらの公式サイトから口座開設すると15,000円分(※期間限定)の取引用ボーナスを受け取ることができます。自己資金0円で始められ、もちろん、利益は出金できます。

来週の攻略ヒント

概要

- 日足上昇トレンドは押し安値131.5(5月安値上昇波61.8%ポイント)を割るまで継続とみる。

- 先週の下落で5月安値上昇波の半値まで押された。

- 先週足は約500ピプスの大陰線。日足のラス押し安値131.5へ下落中。

- 7月安値と131.5区間は5月安値上昇波の50.0%-61.8%押し目候補。

- 7月足は140円手前で反落して陰線で確定、上髭ピンバーになって、2002年高値の下でクローズ。

- 重要経済指標 8/5金曜米月雇用統計

ベア派

- 4時間足ダウは2002年高値135.0割れで下目線。

- 先週足約500ピプスの大陰線。

- 日足と4時間SMA21のサポレジ転換。

①基本戦略は先週大陰線戻り売り。2002年高値裏が半値戻し。②131.5の押し目崩れでショート検討。

ブル派

- 日足ラス押し安値131.5+ネックライン(7月安値付近)のサポート。

- 100日移動平均線+日足チャネルラインのサポート。

①基本戦略は5月安値起点上昇波の押し目買い。7月安値と131.5区間に押し目形成を待ってロング。②下げ止まれば先週陰線の戻りをロング。③2002年高値抜き高値を上抜けば、さらに買われやすくなる。

概要

- 日足クラスは下降トレンド継続中だがスーパー・ラウンドナンバー1.00で底固い値動き。

- 7月陰線終値は1.00でサポートされ長い下髭を出した。

- 日足戻り売りと1.00サポートの戦いは、上値・下値共に重く方向感なし。

ベア派

先週高値付近の日足下降波戻り目は完全に崩れてはない。

①基本戦略は日足下降波の戻り売り。先週高値に引きつけショート。②2016安値抜き高値まで買われればショート検討。

ブル派

- 7月足の1.00サポート。

- 1.00から先週安値への安値切上げ。

- 日足SMA21を29日陽線が上抜け。

①基本戦略は1.00サポート重視、7月安値から先週安値への切上げを根拠にロング。②1.00まで売られて2ボトムになればロング検討。

◆お断り◆

この動画は「学習」を目的に制作されたものです。個人の見解を過去のチャートから解説したものであり、未来を予想したり、利益を保証するものではありません。

記事へのレビューやご意見はコメント欄をご利用ください。コメントを「読者さまの声」としてブログや動画に掲載させていただくことがございます。

◆著作権について◆

当サイトは無料でご覧頂けますが、著作権は放棄しておりません。動画等のコンテンツを営利目的でお使い頂くことはできません。

詳細はご利用についてをご覧ください。

関連記事

コメント

トラックバックは利用できません。

コメント (19)

by SimpleImageLink

短期トレーダーの“バイブル”とも呼ばれる名著。相場の世界では、手法よりも“マインドセット”や“行動原則”が勝敗を分けます。 『デイトレード』を読むと”自分の弱点”を容赦なく突かれます。「早すぎるエントリー」「伸ばせない利確」「感情的な損切り拒否」多くのトレーダーが抱える問題を、本書は驚くほど鋭く言語化しています。

✔ こんな人におすすめ

・デイトレで勝ったり負けたりの波が激しい

・ 自分の感情やクセが邪魔だと思っている

・ 手法は学んだが勝率が安定しない

・ トレードの本質を深く理解したい

・ 名著と呼ばれる理由を体感したい

by SimpleImageLink

短期トレードの世界で安定して勝ち続けるには、インジケーターではなく「ローソク足そのもの」が語る情報を読めるかどうか。 『FX5分足スキャルピング プライスアクションの基本と原則』は、その核心にズバリ切り込んでいます。

✔ こんな人におすすめ

・ エントリーの“根拠”をもっと明確にしたい

・ プライスアクションの本質を理解したい

・ 小手先の手法に振り回されたくない

by SimpleImageLink

“相場で勝てない理由は手法ではなく、心の仕組みにある”この核心を明確に教えてくれるのが『ゾーン投資心理学入門』です。

マーク・ダグラスは、「なぜ損切りできないのか」「なぜ同じ失敗を繰り返すのか」「なぜ恐怖や期待に振り回されるのか」といったトレーダー特有の心理を、論理的に解き明かします。

本書が示す”ゾーン思考”を理解すると、相場の見え方がガラッと変わり、感情に左右されない“確率に従うトレード”ができるようになります。

デイトレ・スイングを問わず、すべてのトレーダー必読のメンタル本。勝ち続けるための基礎体力をつくる一冊です。

✔ こんな人におすすめ

・損切りが遅れがち、または怖くて入れない

・勝っても負けてもメンタルが安定しない

・ルールを守れず、自己嫌悪を繰り返してしまう

・成績の波が激しく、再現性がない

・トレード歴が長いのに勝てるようにならない

特に「長く相場をやっているのに伸び悩む中級者」ほど、この本によって一段階上のステージに進むケースが非常に多いです。

読書が苦手な方なら[オーディオブック] ゾーン 相場心理学入門がおすすめ。MP3音源になっていて内容がスッと入ってきます。

今週もお疲れさまでした。特に可もなく不可もなくという一週間でした。

video1:【視聴者さん成功例に学ぶ】チャートの”見える化”がブレイクスルーのきっかけだった。

video2:【応用編】マルチタイムフレーム分析(MTF分析)の手引き。

に触発されて、長期中期短期のそれぞれの支配の片波だけ3本引いて週ナビドリルをこなして次のことに改めて気づきました。

1.長期中期短期の目線がすべてそろうことは一週間でそんなに多くない

2.だからといってエントリーできないわけではない。目線がそろえば更によく伸びやすいということ

3.それでも長期、中期への逆張りは危険がいっぱい

video2で一番簡単なmtf分析を~とおっしゃってましたが、さらっと長期中期が異なる向きでの例になってることに今更気づきました。(それでも説明を聞いてるだけだと一番簡単なパターンにも聞こえてくるんですけどね)

螺旋状の理解が進みました

おつかれさまです!

理論と実践の反復。

MTF分析による相場環境の把握は、この「理論」といえます。トレードのやり方は数あれど、相場の構造はこれひとつなので、これを学べばトレーダーとしての基礎がつくられます。

手法は「実践」ですが「理論」なくして成り立ちません。

今嬉しいことがあったのでコメントしに来ました。

ずっとeur/usdの過去検証・練習をしていたのですが、今の自分の実力を確かめるためにusd/jpyで実力をスプレッド有りで半年分試してみたら、勝率60%で150%の利益が出ました!!(損切3%で福利運用を繰り返しました。)

もちろん過去に週ナビドリルで繰り返していたところもあるのでチャート自体をなんとなく覚えている部分もあるのかもしれないですし、現実で全く同じようにできるとは思ってないです。

それでも心の底から(あれ?トレードって簡単じゃん)ってパーンと初めて思えたのがすごく嬉しかったです!!

Hさんが

【週ナビ#228】転換期は『あわてないあわてない、一休み一休み。』

で相場の理解の確認にスキャルを行ったところ成功したとおっしゃっていたので、確認の為に明日から今週はリアルで少額スキャルにも挑戦してみようと思います。

(簡単ねと僕が思ったから八月二日はトレード記念日)

いつもご教授頂き有難うございます。テクニカル指標のダフりの解説でしたが、あらゆる局面でダブりを探していくことが非常に重要だと改めて感じました。4時間足と日足のSMAの位置関係も大元はマルチタイムフレーム分析からきており、双方の向きが一緒になった時はダブルの圧力がかかりますのでより優位性が高まるということですね。そしてSMAとのランデブー待ちも時間の計測方法として今後も意識して使っていきたいです。複合的網羅的に相場を見ることが大事だといっている人がいますが、今回の動画を見てより一層そうした考え方が重要だと感じます。いろんな根拠が多い程その優位性は高まりますので、SMAだけとかフィボだけ、あるいは直近のプライスアクションだけの値頃感といった感じで、その時の場当たり的に自分の都合のいいものを引っ張ってくるのではなくいろんな根拠を積み重ねてトレードしたいです。今回は解説にありませんでしたが一目均衡表も時間の計測には非常に有効だと思います。解説にもありましたように4時間足以上の分析ツールとして使用するのがいいと思います。今週は週末と同時に月末ということもあって、特に日足の一目均衡表はドルスト、クロス円どのペアも雲の付近に来てますのでこれだけでも重要な分岐点に来てることがわかります。それにプラスしてMACDの動向も見ながらいろいろ方向性が一致する部分をしっかり見極めていきたいと思います。

おつかれさまです!

一目均衡表は日本人が開発した優秀なツールと聞きます。ボクは使いませんが、これひとつ極めて「雲使い」になるのも面白いかもしれませんね。

「ダブルの圧力」と表現されてますが、まさにそういう見方が肝心に思います。

仮にですが、移動平均線トレーダーとライントレーダーが半々なら、移動平均線×ライン=ダブルの圧力となり、さらに(長×短移動平均線のダブル)×(水平線×斜め線のダブル)=ダブル×ダブルで最強ですね!

今週も週ナビの作成お疲れ様です。

今週は全体で+64.1pipsの利益。

内訳は以下の通り

ドル円: -11.7(0/2)

ユーロドル:75.8(2/3)

豪ドル:No Trade

ドル円:火曜の戻り売りで微損および木曜の日足波押し目買い撤退で

利益にはならなかったのですが、特に大きな問題はないトレードかと思いました。

ユーロドル:火曜の戻り売りをキリ番抜けでエントリーし利確できました。

水曜にポジってしまいましたが、浅い傷で徹底できました。

ポジポジ病は徐々に治っていくものだと思っておりますので、ポジってしまった場合

なるべく浅い傷で撤退するマインドに切り替えてトレードして参ります。

おつかれさまです!

ユロル火曜、ナイストレード!

ワントレードで大きくとれてるのが良い傾向ですね。

今週もお疲れ様でした。

注目のFOMCという事で、木曜までは様子見のトレーダーが多かったのではないかという感じでしたね。

ただ、月曜から水曜にかけてドル円はそれなりに動いていたので、短期トレーダーにとっては出入りしやすかったのではないかとも思いました。

実際、週前半の東京時間のスキャルはとてもやりやすかったです。

FOMCに於いて示された事は、特段の波乱はなかったと思います。

利上げ幅も予想されていた0.75ポイントに留まったし、この後の利上げに関しても「今後の指標を注視する」と明言されました。

FOMC後、保有する米ドルをある程度日本円に交換しました。私の資産円転戦略の一手です。

この資金はFXに回します。現状米国株がまだまだ上がるとは思えないので、米国株の購入の為にドルで持ち続けおく意味もあまりないと考えました。

今週の株式市場の上がり方を見るに、皆んな買いたいんだろうなと見えます。そして待てない人は先走ったのではないか。

特に、「来年に利下げがあるのでは」みたいな記事はうずうずしている人に刺さるでしょう。

今回マヨ晴さんが仰られている「重要指標と要人発言」を通貨市場でテクニカルで捉える為には、週足以上を見るというのが良いなと感じています。

決定的な数年単位に金利政策転換の発言や、GDPクラスの指標は後から見ると週足が織り込んでくれています。

月足となると更に大きな、コロナショッククラスの歴史的転換点のシグナルを織り込む指標ですが、これでも長期投資は十分可能です。

これらの大きさの指標は、デイトレーダーにとっては無視して良いレベルのものですが(正直デイトレードは日足で十分)、世の中には週足や月足でトレード(本人達は「トレード」をしている意識はあまりない)をしている者が確実に存在しています。

そして、その者達は、私達個人投資家から比べて文字通り桁違いの資金を運用しており、且つレバレッジを掛ける様な事はしていないと考えたほうがよい。

FXに限らず、大きなロットを長い期間ホールドする様な「投資」をするようになると、必然的に大きな指標を見るようになります。

それらには金利政策転換や、PCEの推移を相関関係として織り込む週足以上が私はわかりやすい様に感じます。

おつかれさまです。

週足は政策金利やGDPクラス、月足は○○ショックを織り込む。

週足・月足を主戦場とするトレーダーの存在。

なるほど…わかりやすく、覚えやすいです(^_-)-☆

ちなみに、東京時間のスキャルは、やはり、前日足を基準にされてますか?

お疲れ様です。

やはり基準は日足です。

そして日足の4本値に機械的に水平線を引くことと、前日のボラティリティを見ることから1日の分析をスタートしています。

そしてそのライン上で動く4時間足の形をイメージしながらトレードしています。

取引銘柄は円相場。最近は豪ドルを加える様になりました。

チャンスがありすぎるので、トレードを行わない基準として「前日のニューヨーク時間が形成した4時間足2本の形」が予想レンジから外れていた際にはトレードしないことにしています。

コレは米国等の指標に振り回された時にその後の東京市場もそれに引っ張られ、09:00から09:55までの動きがわかりにくいと感じるからです。

この時は大抵、中値決めでストップを狩られてしまいます。ここには私より更に短期決戦を仕掛ける大口トレーダーと、期待で買ってしまった者の損切りや撤退が表現されるものだと見ています。

もしかしたら、それを狙うのもいいのかも知れません。私ももう20代にやっていた超短期で年間に200%稼ぐ様なやり方は出来なくなりました。マヨ晴さんが時折「シューティングゲーム」と表現される様なやり方ですね。自分も歳をとったなと思います。

しかし、今の自分の心拍数と脳波をマーケットを同期させる感覚を掴めばまだまだ短期もやれます。

分析とは関係ないですが、朝起きてホワイトボードに今自分の考えを書き出すことと、その後にランニングを行うことで自分を作り替えて「私の理想の短期トレーダー」になってしまう事が重要だと考えています。分析よりむしろこっちの方が重要だと思っています。

モデルとしたのは、「マーケット魔術師」(パンローリング出版)で取り上げてられているトム=ボールドウィンのメンタルモデルです。

個人的に彼は史上最高のフロアトレーダー及びスキャルパーだと思っています。

貴重な情報に感謝します。

東京時間の全集中で一日のトレードを終えられたらいいなぁ。

そう感じてしまうは、完全に歳のせいですね(^_-)-☆

新たなチャレンジとして試みられてはいいんじゃないですか?

てゆうか、マヨ晴さんって、元々超短期トレーダーが出発点ですよね?

かつて捨てたものを拾い直すという意味ではなく、「以前は分からなかった事が今はわかる様になった」という自分になってみるのも面白いかもしれません。

私なんて、

専業トレーダー

↓

兼業トレーダー

↓

投資家。兼事業主

というなかなかお目にかかれない経歴ですから。

しかしながら、マーケットは「破壊と想像」であるというご意見に完全に同意します。

ならば、私自身も「破壊と想像」の中にあるということです。コレは噛み合っている。

小さな破壊から小さな創造。

大きな破壊から大きな創造。

ピンチはチャンスとも同意ですね。

動画・ブログ更新ありがとうございます。

主に見ているtradingviewではピボットと時間帯のインジケーターだけにしています。

4本値とフィボナッチは多くの場合目分量です。

欧州市場が開きましたが、欧州英国株買い、同債券売り・金利上昇、オージードル上昇を見て

ユーロドルは天井を超えるのか待っているところです。

おつかれさまです!

人それぞれの観方はあれど、最大公約数的なエントリーポイントが一致するのが興味深いです。

リアルタイムで書いたら勝っても負けても面白いかなと思いました。

ポンドドルとユーロドルのロングをそれぞれのR1で合計70pips位で利確して

N波動の「バックスラッシュ」を眺めていたら

またドル売りが来ましたけど、

裏で株下げ・金利下げなので、

ISMの指標でユーロドルWトップ下げを狙ってみます。来なかったらエントリーせず、です。

迷晴れさん、ご無沙汰しています(;^_^A

忘れちゃったかもしれないくらいお久ぶりです。お元気ですか?

実は4月にFXを真剣にやり始めた時の資金を上抜いたので、これでようやくスタートラインに立てたと思って迷晴れさんにご報告しようと思った途端にやらかしてしまい…。

6月に再度到達したのですが、またまたやらかしてしまい…。

でも安値を徐々に切上げ、7月末にやっと資金を上抜き8月を迎えることが出来ました(*^-^*)

ちょっと諸事情でバタバタで、中々思うように練習出来ていないのですが、毎週の週ナビで、印刷したチャートに波やブログの内容を書き込み、地味~に勉強を続けています。

迷晴れさん、くるみちゃんにお礼が出来ていないなぁ、申し訳ないなぁ、と思い日々過ごしてました。

本当にいつもいつもありがとうございます。

感謝感謝です。

あ、ちなみに私も東京時間で終わらせたいです(*^-^*)

迷晴れさん、暑いの確か苦手でしたよね?

まだまだ夏ーーー!って感じで日差しが痛いですが、お体ご自愛くださいね。

いつも動画をありがとうございますm(__)m

そんなにお久しい感じはしませんよ(^_-)-☆

現状は労働収入的なんで、本音はもっと楽して儲けたいです。

朝起きて昼飯前にスキャル終了、中長期は自動売買なんていいいかも。

ありがとうございますm(_ _)m

朝起きて昼飯前にスキャル終了、中長期は自動売買いいですね~。

時間に余裕ができて色々出来そうです(≧▽≦)