14May

※記事内にプロモーションが含まれています。

※画像をクリックすると新しいタブで開きます。

FXにおいて“波の認識”は、環境認識の土台となる重要なスキルです。でも実際には、「なんとなく感覚で描いている」「毎回バラバラになる」といった悩みを抱えている方も多いのではないでしょうか?この記事では、波を正しく捉え、さらに、機械的に波を描くための方法を解説していきます。『波の迷いをなくしたい』『感覚でやってたけど、ひとつの軸を持ちたい』そんな方に役立つ内容になっています。

1章.波が読めないデメリット

今がどのフェーズかわからない

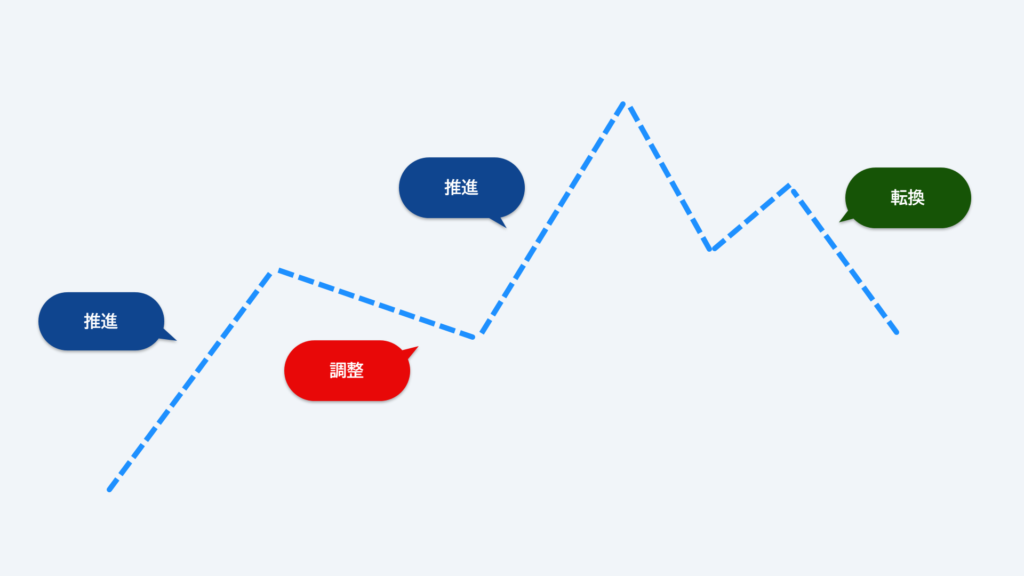

波が読めないと、今が「推進」「調整」「転換」のどのフェーズにあるのかが分かりません。

たとえば、現在が「推進波の勢いが続くフェーズ」なのか、それとも「調整波の不安定なフェーズ」なのかを見誤ると、下落の戻りでロングしてしまったり、上昇の押し目を待つ場面でショートしてしまうなど、意図しない逆張りになって負けやすくなります。

さらに、フェーズを把握できていないと、「待つべきときに待てず、逃げるべきときに逃げられない」という状況に陥ります。

その結果、少しの利益で焦って利確したり、調整局面で不用意にエントリーして含み損を抱えることになりがちです。

シナリオが描けない

波が読めないと、シナリオが描けません。

その結果、目先の動きに「感情で反応する」ことになり、トレードに一貫性がなくなります。

シナリオを描くことは、未来に備えること。

トレードは、「準備」がすべてです。

たとえば、「もしこうなったら買う」「こうなったら見送る」と、あらかじめ行動基準を決めておかないと、瞬間の判断が間に合わずにチャンスを逃したり、焦って飛びついたりする原因になります。

相場に“正解”はありません。だからこそ、「自分なりの仮説」を持たなければ、毎回「今どうするべきか?」と悩むことになります。

また、「何が起きたら負けか」が明確でないと、含み損にビビったり、含み益に焦って早まって利確したりと、感情に振り回されたトレードをしてしまいます。

トレードの検証ができない

波が読めないと、「トレードの前提条件」が毎回変わってしまいます。

その結果、「なぜ勝てたのか」「なぜ負けたのか」が分からず、データを集めても検証のしようがありません。

改善点も見つからず、同じ失敗を繰り返してしまい、いつまでたっても「自分の判断軸」を持つことができません。

波は、等高線のように相場の起伏を示す「相場の地図」です。

波が読めないというのは、登山で「今、自分が何合目にいるのか分からないまま登っている」ようなものです。

現在地がわからなければ、どこで休むべきか、どこに危険が潜んでいるか、あるいは頂上が近いのかどうかさえも判断できません。

2章.なぜ「波の捉え方」に個人差が出るのか?

同じチャートを見ているのに、波の認識に個人差があるのはなぜか?

それは、波の捉え方に「時間・主観・目的」という3要素が混在するからです。

時間軸の違い

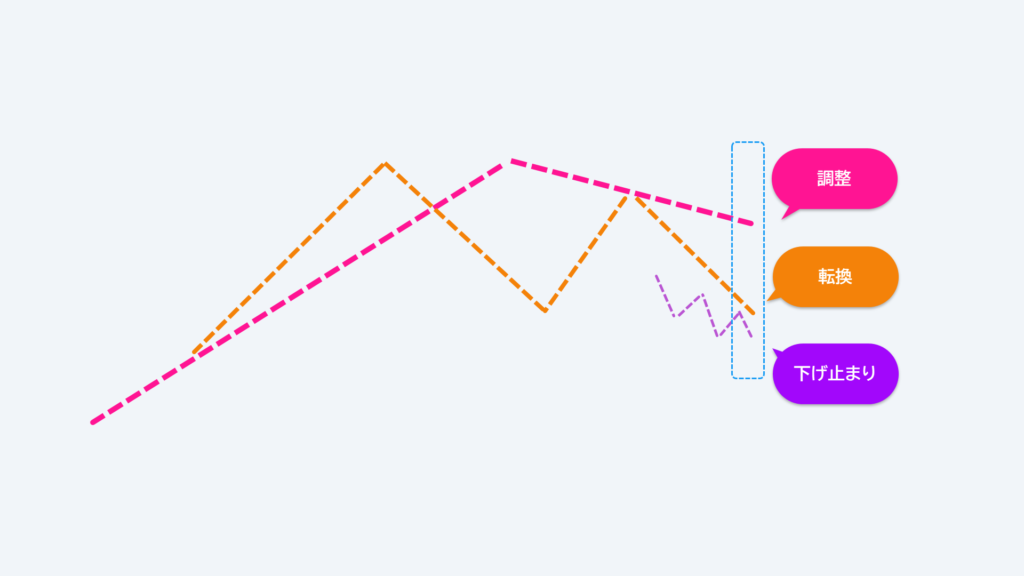

- ピンク波トレーダー:「上昇トレンドの調整中」

- オレンジ波トレーダー:「下降トレンドに転換するかも」

- 紫波トレーダー:「そろそろ、下降トレンドが終わるかも」

同じチャートを見ていても、自分がトレードする波の大きさが違えば、相場の解釈が異なるのは当然です。

だからこそ重要なのは、「自分がどの時間軸の波を基準にトレードするのか」を明確に決めることです。

それを決めずにいると、時間軸がごちゃ混ぜになって波を読み違え、トレード判断がブレやすくなります。

主観の混入

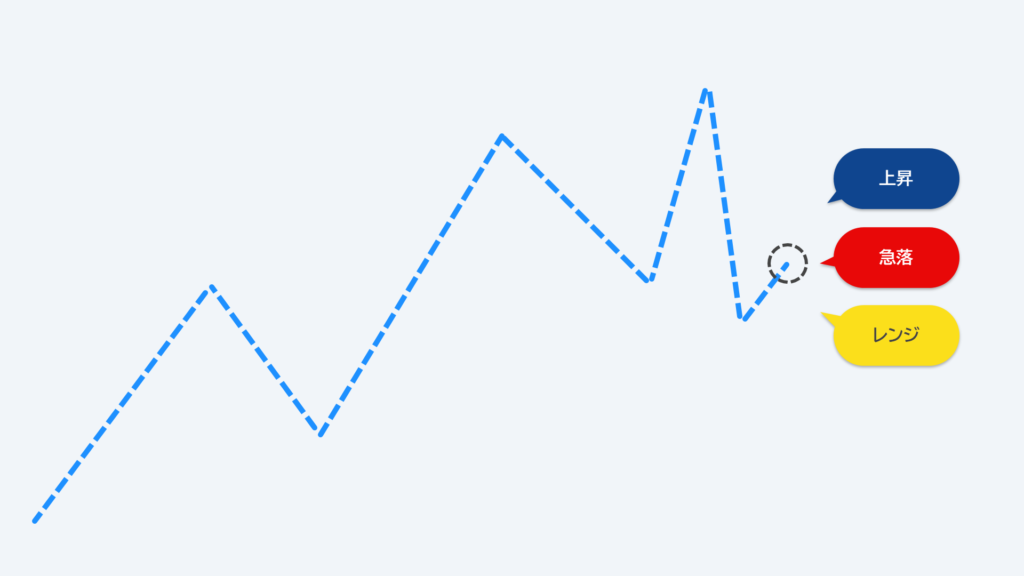

- Aさん:「高値を切り上げてるから買いだ」

- Bさん:「この急落で波は崩れたと思うから売りだ」

- Cさん:「上か下かわからない」

個人的な期待や思い込みで、感覚的に目線を変えてしまうと、トレードの一貫性が失われます。

そうならないためにも、主観を排し、自分のルールを守ることが何より大切です。

エントリーの言い訳

- 「今が押し目買いのチャンスだ…(心の声:私はここで買いたい)」

- 「今が戻り売りのチャンスだ…(心の声:私がここで売りたい)」

エントリーポイントを探すあまり、波を都合よく解釈してしまうと、細かい動きに振り回されて、波を拾いすぎることになります。

波の把握が「戦略の根拠」ではなく、「エントリーの言い訳」になってしまっては本末転倒です。

正しい順番は、まず“流れ”を捉え、その中でエントリーポイントを見つけていくことです。

この章のまとめ

| 波の捉え方がブレる原因 | 問題点 | ブレ方 |

| 時間軸の違い | 波のサイズが異なる | 認識するトレンドが変わる |

| 主観の混入 | 判断がブレる | 高安がバラバラになる |

| エントリー優先 | 波の認識が後付けになる | エントリーの根拠が薄くなる |

3章.波を捉える目的

多くのトレーダーは、波が捉えられないというより、「何のために波を捉えようとしているのかを明確にしていない」ことで、波の捉え方がブレてしまってます。

波を捉えること自体が目的じゃなく、「何のために波を捉えるか」を明確にすれば、チャートの景色が変わります。

環境認識のため

環境認識とは、「今どこにいるのか?(現在値)」を知ること。

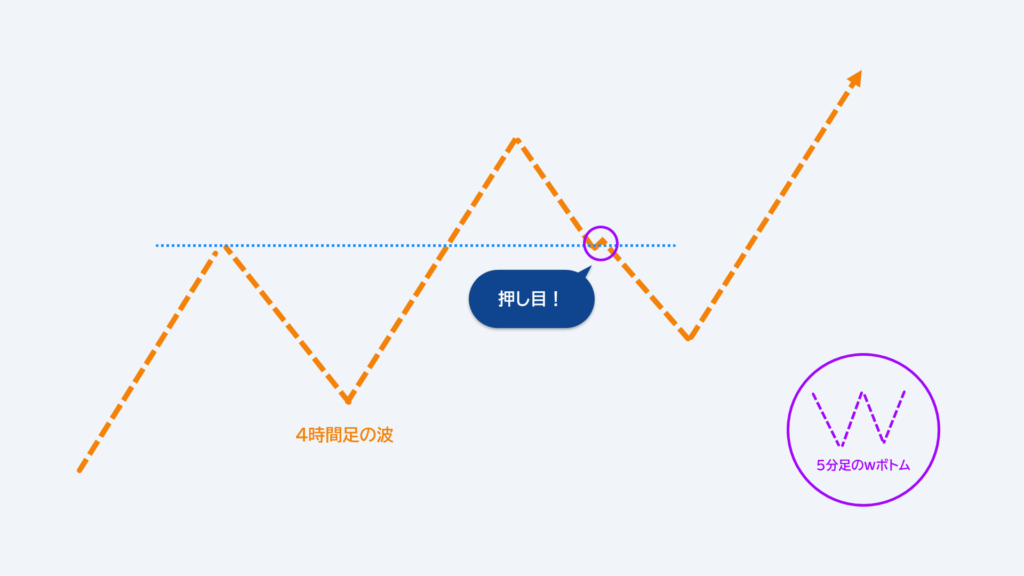

この”環境認識”に基づき、上位の波で「背景(大きな流れ)」を掴み、基準の波で「戦略」を考え、下位の波で「タイミング」をとります。

上位波・基準波・下位波、それぞれの階層が違っても、相場は”フラクタル多層構造”なっているので考え方は共通です。

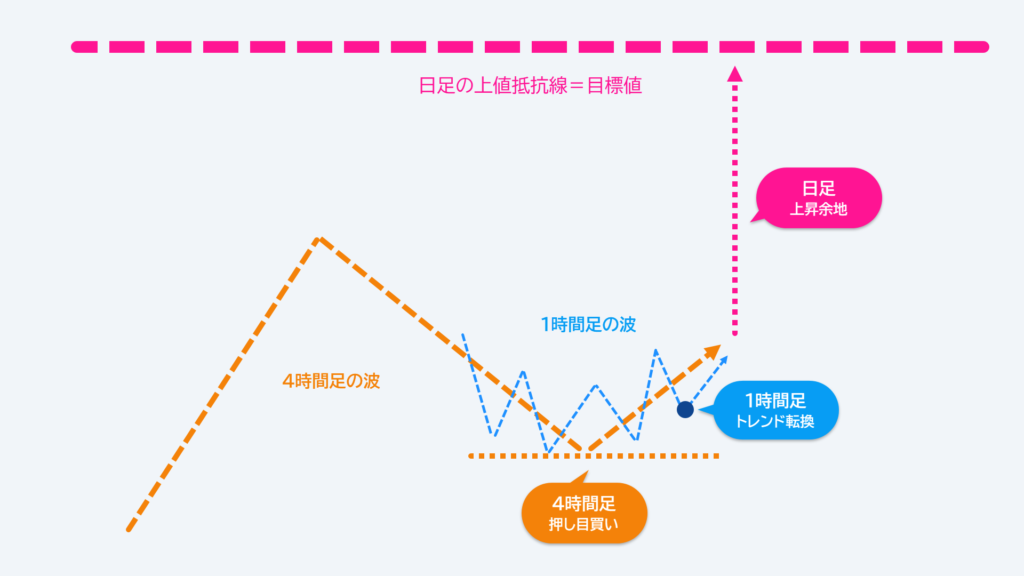

例えば、日足の波で”上値抵抗線”までの上昇余地を確認し、4時間足の波の「押し目買いポイント」で待機、さらに1時間足の波の”トレンド転換”を狙って買いエントリーを行います。

このロジックであれば、日足+4時間足+1時間足の3つの時間軸すべてで「買いの優位性」を確認できます。

トレード戦略を立てるため

トレンドに乗るため

トレードの基本戦略は“トレンド・フォロー”です。

そのため、まず最優先すべきは「いま、どの波が優勢(=トレンド)なのか」を見極めることになります。

自分がトレードする時間軸において、その波が高値・安値を切り上げているのか、または切り下げているのかを確認し、トレンドが発生しているかを波の構造から判断します。

トレンド転換を狙うため

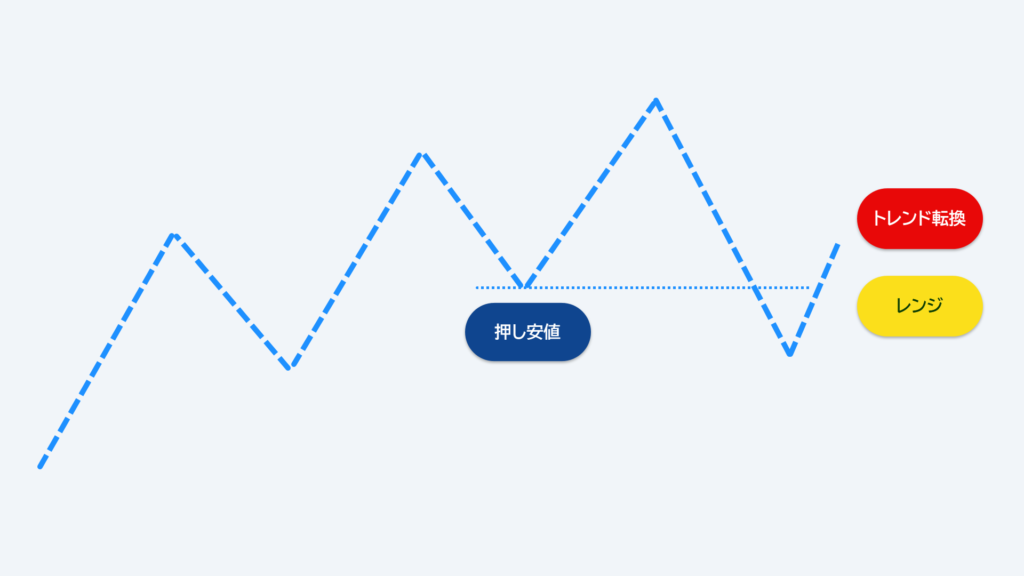

ふたつ目のトレード戦略である”トレンド転換”を狙うには、「今の波が終わりそうかどうか」を見極めることです。

例えば、上昇トレンドの場合なら、「高値の更新に失敗し、その後に安値を割る動き」が出るかどうかを確認し、そこから“トレンド転換”を狙えるかを判断します。

レンジ把握のため

レンジ相場は値幅次第でトレード可能ですが、もし、上図のように値動きが先細りしてる状況なら、”レンジのブレイク”や”大きな動き”が出るまで、無理に仕掛けず待つのが賢明です。

いずれにしても、レンジの判断を、「波が明確な方向性を持っていないかどうか」を見極めることで行います。

この章のまとめ

| 波を捉える目的 | 見たいこと | 波の捉え方 |

| トレンドに乗る | 優勢な流れ | 高安の更新・押し戻し |

| トレンド転換を狙う | トレンドが崩れるタイミング | ダウの崩れ |

| レンジの把握 | 曖昧な方向性 | 交互の反転・横ばい |

| 環境認識 | 現在値を知る | 波の文脈・階層 |

4章.波を捉える基準

多くのトレーダーは、おそらく、これから紹介する「代表的な基準」をもとに、波を捉えています。

相場では「売りの順番」と「買いの順番」が交互に訪れますが、波を捉える基準が曖昧だと、その順番を見誤り、目線の切り替えを誤ってしまうことになります。

ダウ理論

ダウ理論とは「トレンド」を定義するための抽象的な概念です。

多くのトレーダーは、ダウ理論に基づき、高値と安値の切り上げ・切り下げによって、トレンドの方向や有無を判断しています。

しかし、ダウ理論はあくまで抽象的な理論であるため、高値・安値の判断には個人の主観が入りやすく、同じチャートでも解釈が分かれることがあります。

また、小さな波と混同しやすかったり、「トレンドが崩れた」とみなす基準が人によって異なるなどの弱点もあります。

強者の値

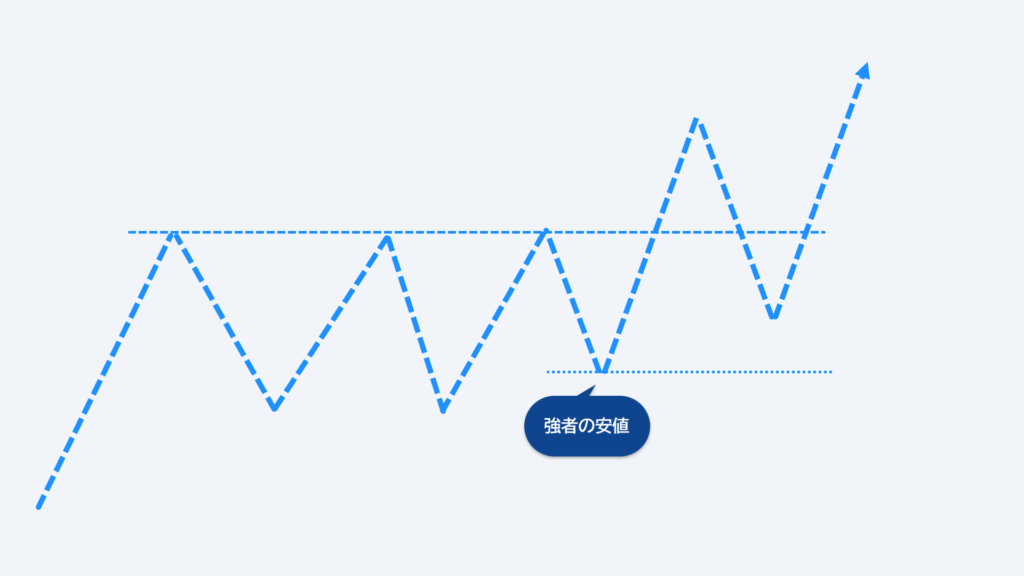

”強者の値”とは、注目レートを抜き、大きく伸びた「波の起点」を重視する考え方です。

大口(機関投資家)の意志が介入した波を有効なものと見なし、その波が重要なサポートやレジスタンスを突破した地点を”強者の値”として位置づけます。

この強者の値は、その後の押し目買いや戻り売りの起点として意識されやすく、マーケットに影響を与えます。

逆に、この値が否定された場合は、反対方向への強いバイアス(方向性)が発生しやすくなるため、転換のシグナルとしても注目されます。

移動平均線

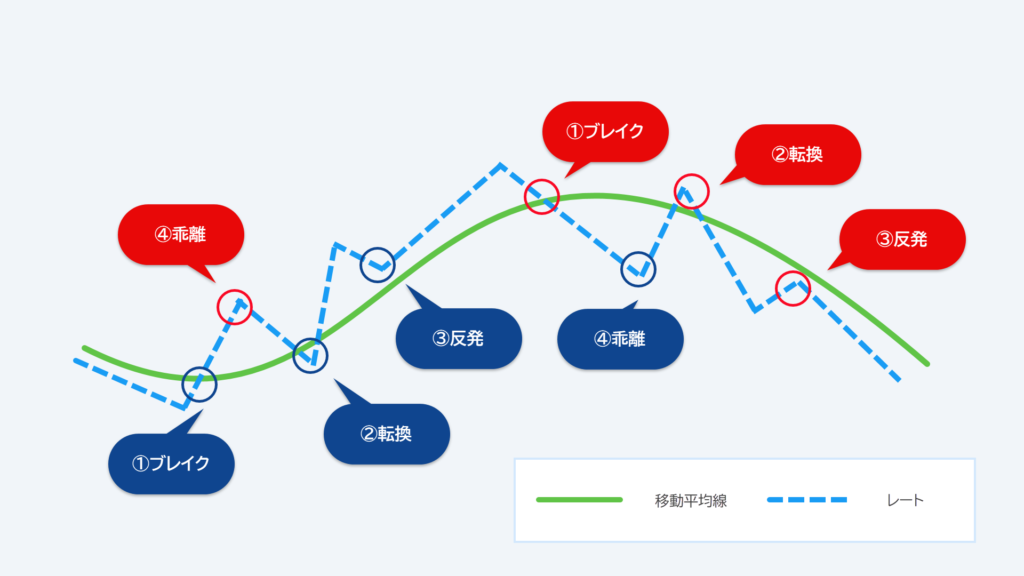

グランビルの法則に基づき「MAとレートの位置関係」で波を捉えるアプローチ。

“グランビルの法則”は、移動平均線と価格(レート)の位置関係や乖離、向きなどから売買のタイミングを判断する理論です。

本来は200日移動平均線を使って中長期の売買判断を行う手法ですが、信頼性が高く支持者も多いため、他の時間軸の移動平均線でも応用されています。

そのため、トレンドや押し目・戻りの判断において、客観的に波を捉える基準として機能しやすいといえます。

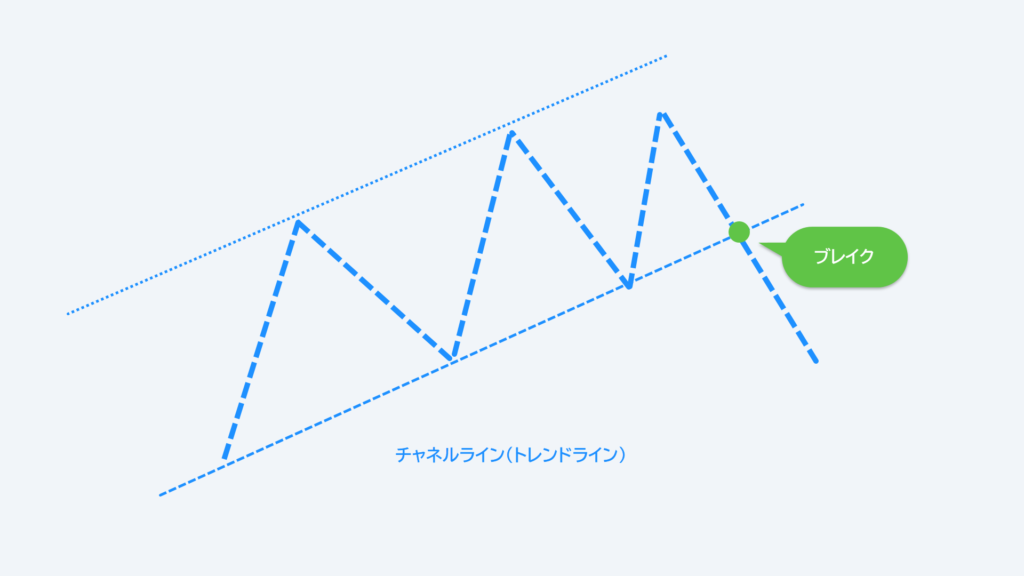

チャネルラインとトレンドライン

トレンドラインやチャネルを「ひとつのトレンド」として捉えるアプローチ。

トレンドラインやチャネルラインは、相場の方向性や勢いを視覚的に捉えるためのシンプルかつ有効なツールです。

これらのラインをひとつのトレンドと見なし、価格がラインを明確にブレイクアウトした場合、「波(トレンド)が崩れた」と判断します。

この章のまとめ

| 波を捉える基準 | 判断軸 | メリット | デメリット |

| ダウ理論 | 高安の切り上げ/切下げ | シンプルで再現性が高い | レンジが読みづらい/時間軸を混同しやすい |

| 強者の値 | 大きく伸びた波の起点 | 速い動きも捉えられる | ダマシとの見極めが難しい |

| 移動平均線 | MAと価格の位置関係/クロスの方向性 | 波のリズムを捉えやすい/機械的な判断が可能 | 遅効性があるので速い動きは捉えられない |

| チャネル・トレンドライン | 波の角度と傾向 | 波の傾きや加速・減速が見える/視覚的にわかりやすい | ラインの引き方に個人差が出やすい |

5章.なぜ、波の捉え方に「ルール」が必要なのか?

ダウ理論は誤認されやすい

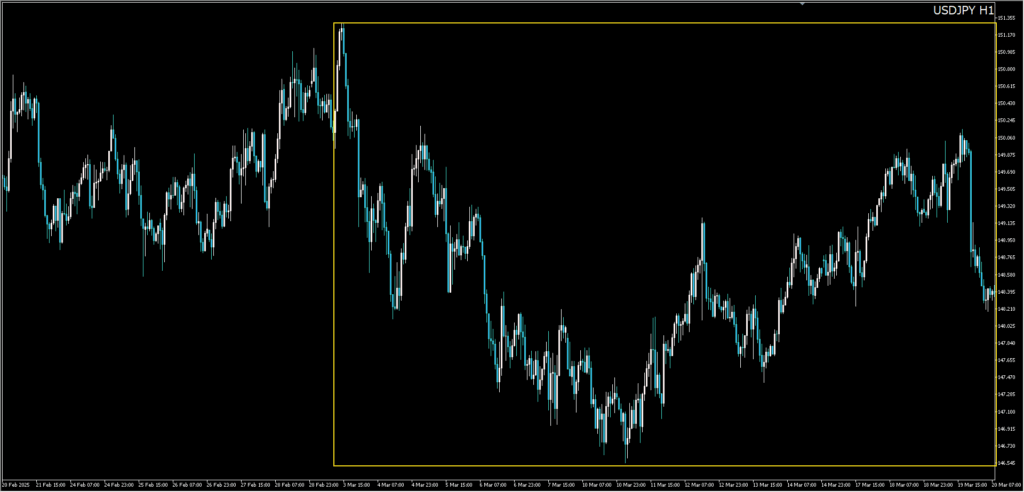

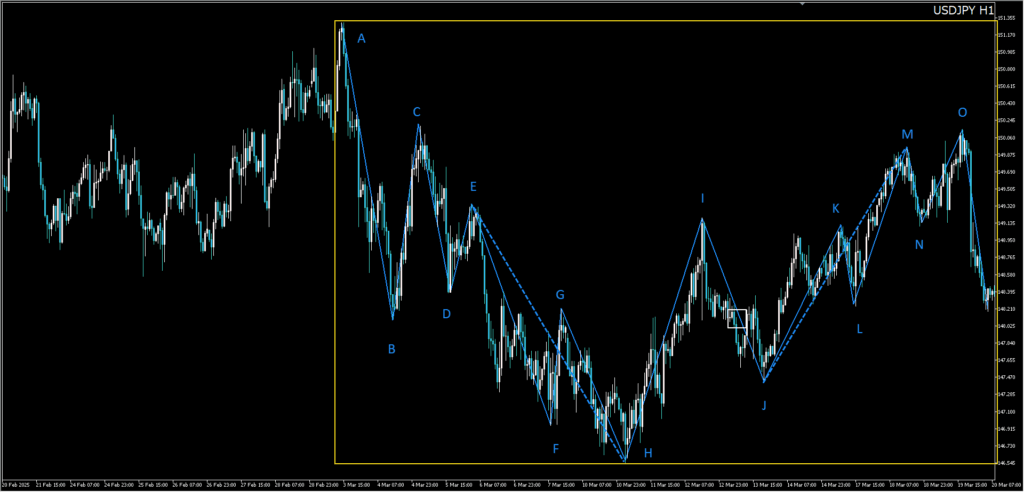

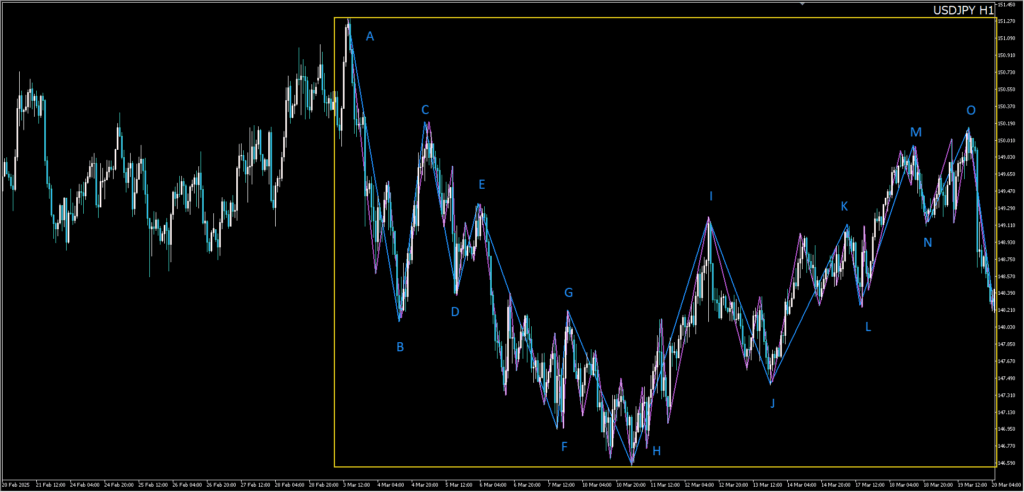

上図はドル円の1時間足チャートですが、あなたなら黄枠内にどのように1時間足の波をどう描きますか?

たとえ同じチャートを見ていても、すべてのトレーダーが同じ青の波を描くわけではありません。

そもそも、波の捉え方に明確なルールは存在せず、主観が大きく入りやすいのです。

例えば、白□部分は、”ダウ理論”に基づいてどのように解釈されるでしょうか?

1時間足の波を青の実線で捉える場合、直近の戻り高値Gを高値Iが上抜いたことで、「下降トレンドが崩れた」と判断し、次に「レンジ入り、または上昇トレンドへの転換」を想定します。

この見方だと、高値Iからの下落は、直前の上昇波(安値H~高値I)の押し目を探る動きと解釈でき、安値J付近は「1時間足クラスの押し目買いポイント」と考えるでしょう。

一方で、1時間足の波を青の点線で捉えるなら、「高値Eを上抜くまでは下降トレンド継続中」と判断できます。

さらに、高値Iに三尊天井(5分足)が出現していることから、白□が「絶好の戻り売りポイント」に見えるかもしれません。

このように、ダウ理論は誤認されやすく、解釈に個人差が出やすいのが実情です。

各トレーダーが、自身の感覚やルールで高値・安値を定義しているため、同じチャートでも判断が分かれるのは当然です。

そのため、ボクはダウ理論を「上位足におけるレジスタンスやサポートの強さを補強する材料」として扱っています。

波の捉え方に正解やルールが存在しないからこそ、自分なりのルールを明確にして「行動の一貫性」を保つことが何より重要なのです。

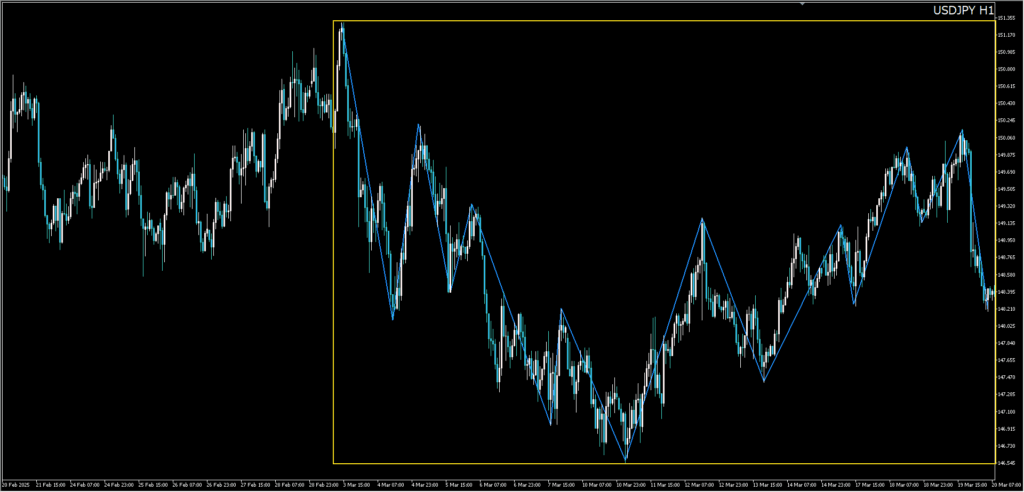

時間軸ごちゃ混ぜ問題

さらに、波の捉え方にルールが必要な理由として、「時間軸ごちゃ混ぜ問題」があります。

相場はフラクタルな多層構造になっており、たとえば1時間足チャートには、1時間足の波だけでなく、それより大きな時間足の波や小さな時間足の波も重なって存在しています。

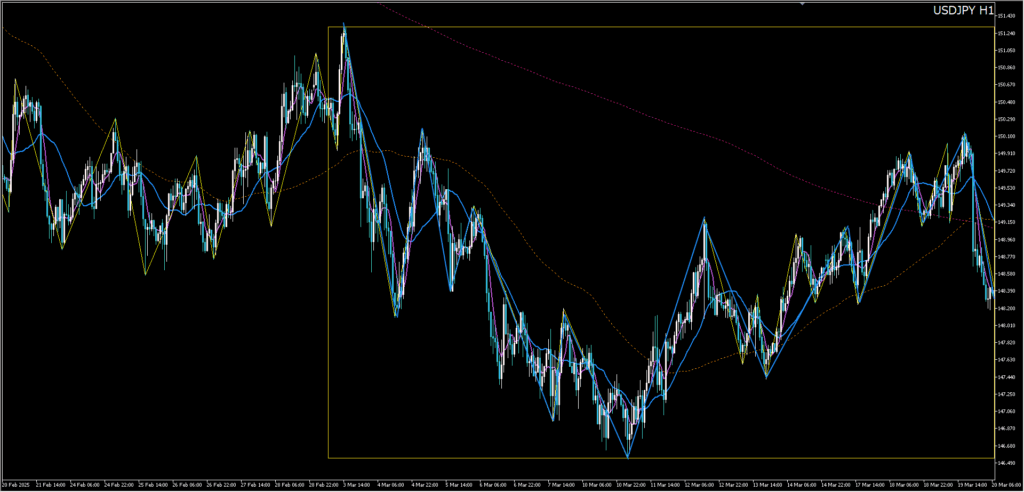

上図では、1時間足の波と15分足の波を重ねて描いていますが、たとえば「高値Gから安値Hまでの下降波」のなかに、15分足クラスの明確な下降トレンドがネストされています。

このように波のスケールが複雑に重なるため、波の捉え方に明確なルールがないと、1時間足の波を見ているつもりが、15分足の波に影響されたり、どの時間軸の波をトレードしているのか分からなくなってしまうのです。

よって、トレードでは「どの時間軸の波を基準とするか」を明確にし、時間軸ごとの役割(上位:環境認識、中位:戦略、下位:タイミング)を分けて整理することが大切です。

最終章.波を機械的に描く方法

ボクはチャート分析を行う際、常に「抽象と具象の組み合わせ」を意識しています。

まず「全体」を抽象的に捉え、次に「部分」を具体的に見る。

この順番をとても大切にしています。

波を捉えるときも、「流れ(抽象)→波(具象)」という順序で考えます。

たとえば、1時間足という時間軸の価格変動全体を抽象化したものが「1時間足の流れ」であり、その流れを具体的な動きとして落とし込んだものが「1時間足の波」という位置づけです。

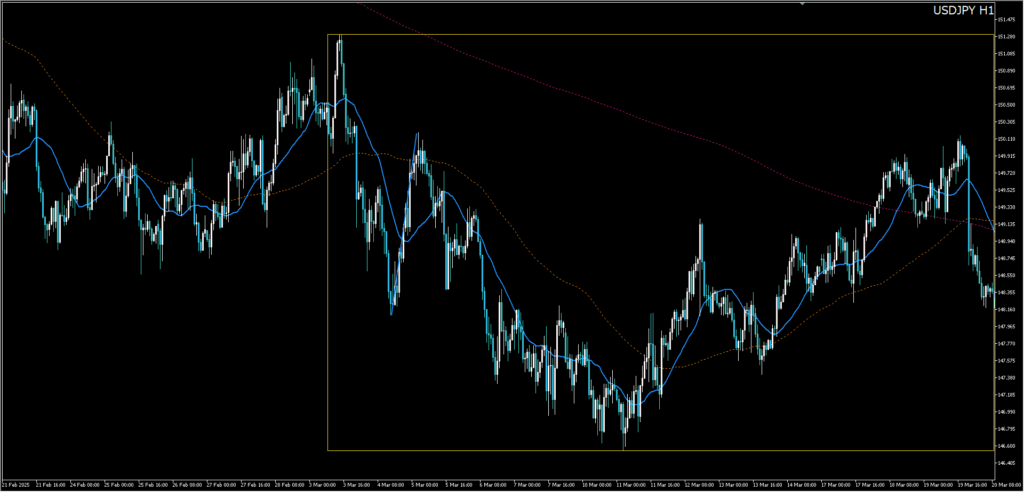

ボクはこの「流れ」を捉えるために、「21期間の単純移動平均線(SMA21)」を使っています。

上図では、1時間足チャートに1時間足のSMA21を表示していますが、これを「1時間足の流れ(抽象)」として見ています。

このSMA21は、「価格変動をちょうどよく抽象化できる魚の目(流れを捉える目)」として、非常に使いやすいと感じています。

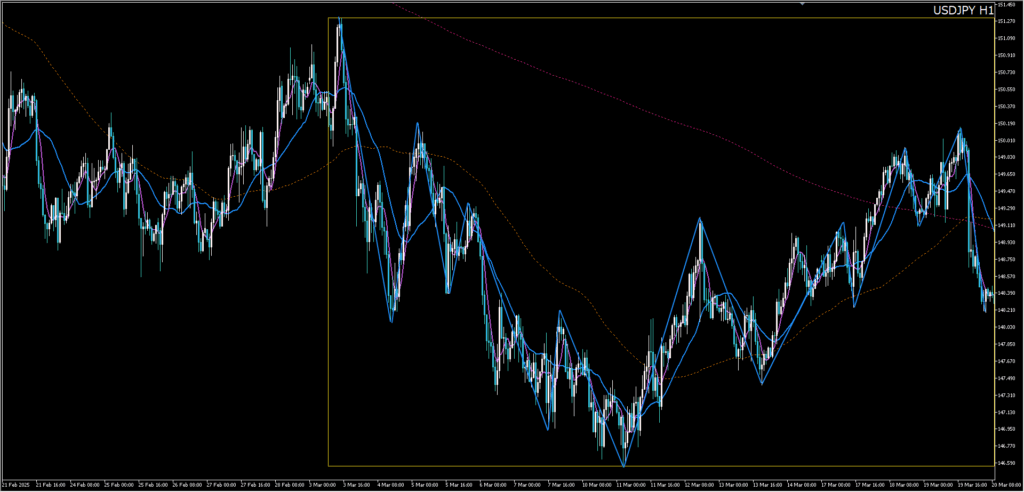

次に、「1時間足の流れ」から「1時間足の波」を描くプロセスです。

これは、1時間足より一段階下の時間軸である15分足のSMA21の高安を参考にして、「1時間足の波(具象)」を描きます。

ただし、「これは1時間足の波なのか? それとも15分足の波なのか?」と判断がつきづらい場面もあります。

そのようなときは、15分足チャートに、5分足のSMA21を表示し、「15分足の波」を描き、その波を集約することで「1時間足の波」を描くようにしています。

SMAの期間をどの時間軸でも21で統一しているため、マルチタイム・フレーム分析における整合性が保ちやすく、時間軸を跨いでも見方がブレにくいのが特長です。

そもそも、波の捉え方に絶対的な正解はありません。

だからこそ、客観性と論理性を担保できるロジックに基づいて、自分なりの「波を描くルール」をつくる必要があります。

そして、そのルールを一度作ってしまえば、機械的に波を捉えることが可能になります。

ちなみに、「ジグザグ」というインジケーターを使って、黄色の波(デフォルト設定)を描くこともできます。

このインジケーターは、一定期間内の高値・安値の更新に基づいて、波形を自動で描画するものです。

ジグザグを使えば、ある程度ロジカルに波を捉えることができ、主観によるブレを減らす手助けになります。

しかし、ボクは細かな波の動きに対する「感覚的な違和感」から、「多少の裁量を残すやり方」に落ち着きました。

波を読む力は、「環境認識」だけでなく、どんなトレード手法にも応用可能な土台になります。

この「土台」がしっかりしていれば、どんな手法であっても、その精度や一貫性を高めることができます。

また、波が読めるようになれば、トレードはもっとシンプルになります。

なぜなら、自分が見る時間軸やトレードスタイルに応じて、「ブレない判断軸」を持てるようになるからです。

主観に頼って、曖昧さに翻弄される日々は、もう終わりにして、「波を読む力」を、あなたの武器として育てていきましょう。

日本人トレーダーの5人に1人が選ぶXM Trading XMは全世界に242万口座の顧客を持つグローバル企業で(2025年現在)、日本人のFXトレーダーのうち、5人に1人がXMユーザーであると言われています。XMは最大888倍のレバレッジと追証なしのゼロカット・システムが魅力です。 こちらの公式サイトから口座開設すると15,000円分(※期間限定)の取引用ボーナスを受け取ることができます。自己資金0円で始められ、もちろん、利益は出金できます。

あわせて読みたい関連記事

◆お断り◆

この動画は「学習」を目的に制作されたものです。個人の見解を過去のチャートから解説したものであり、未来を予想したり、利益を保証するものではありません。

記事へのレビューやご意見はコメント欄をご利用ください。コメントを「読者さまの声」としてブログや動画に掲載させていただくことがございます。

◆著作権について◆

当サイトは無料でご覧頂けますが、著作権は放棄しておりません。動画等のコンテンツを営利目的でお使い頂くことはできません。

詳細はご利用についてをご覧ください。

関連記事

コメント

トラックバックは利用できません。

コメント (2)

by SimpleImageLink

短期トレーダーの“バイブル”とも呼ばれる名著。相場の世界では、手法よりも“マインドセット”や“行動原則”が勝敗を分けます。 『デイトレード』を読むと”自分の弱点”を容赦なく突かれます。「早すぎるエントリー」「伸ばせない利確」「感情的な損切り拒否」多くのトレーダーが抱える問題を、本書は驚くほど鋭く言語化しています。

✔ こんな人におすすめ

・デイトレで勝ったり負けたりの波が激しい

・ 自分の感情やクセが邪魔だと思っている

・ 手法は学んだが勝率が安定しない

・ トレードの本質を深く理解したい

・ 名著と呼ばれる理由を体感したい

by SimpleImageLink

短期トレードの世界で安定して勝ち続けるには、インジケーターではなく「ローソク足そのもの」が語る情報を読めるかどうか。 『FX5分足スキャルピング プライスアクションの基本と原則』は、その核心にズバリ切り込んでいます。

✔ こんな人におすすめ

・ エントリーの“根拠”をもっと明確にしたい

・ プライスアクションの本質を理解したい

・ 小手先の手法に振り回されたくない

by SimpleImageLink

“相場で勝てない理由は手法ではなく、心の仕組みにある”この核心を明確に教えてくれるのが『ゾーン投資心理学入門』です。

マーク・ダグラスは、「なぜ損切りできないのか」「なぜ同じ失敗を繰り返すのか」「なぜ恐怖や期待に振り回されるのか」といったトレーダー特有の心理を、論理的に解き明かします。

本書が示す”ゾーン思考”を理解すると、相場の見え方がガラッと変わり、感情に左右されない“確率に従うトレード”ができるようになります。

デイトレ・スイングを問わず、すべてのトレーダー必読のメンタル本。勝ち続けるための基礎体力をつくる一冊です。

✔ こんな人におすすめ

・損切りが遅れがち、または怖くて入れない

・勝っても負けてもメンタルが安定しない

・ルールを守れず、自己嫌悪を繰り返してしまう

・成績の波が激しく、再現性がない

・トレード歴が長いのに勝てるようにならない

特に「長く相場をやっているのに伸び悩む中級者」ほど、この本によって一段階上のステージに進むケースが非常に多いです。

読書が苦手な方なら[オーディオブック] ゾーン 相場心理学入門がおすすめ。MP3音源になっていて内容がスッと入ってきます。

いつもご教授頂き有難うございます。抽象、具象のご説明がありましたが、自分の場合抽象的な波の捉え方としては以前よりコメントさせて頂いているサイクル理論を使っています。但しこれだけでは抽象的すぎるので更にマルチタイムフレームや天底圏のでできるクラスター等を詳細に見ることによって具象化するようにしてます。そして何よりも大事なことは無理にイメージしようとしないことだと思います。今週の月曜週明けから米中の関税交渉が良好だったとの結果を受けてドル円は朝から窓を開けて大きく上昇してのですが、思いっきり伸び切った後だけに、その後どんな波形になるのかを今すぐイメージするのも難しいと思います。であれば分かり易くイメージできるまで待てばいいだけです。月曜に伸び切った後下147.630付近にネックライン的なサポートが見えてきましたし、上は月曜の高値という形で高安の特定がうっすら見えましたので、自分はその高安を抜けた後についていけばやり易いと見てました。特に大きく上昇した後ですから下のネックラインを下抜けすればある程度のロング組の利確が入ると見ていたので、本日水曜はその通りの動きとなりガッチリドル円ショートで取れました。待ってれば否応なしに分かり易い場面は必ずきますので波のイメージも然り、エントリーポイントもハッキリ分かるまで待ってトレードしたいと思います。

「無理にイメージしようとしない」

この一文が核心を突いています。

月曜のようにファンダで急騰した局面では、「動いたこと」に反応して飛びつくのではなく、心理の境界線が可視化されるのを「待つ」姿勢が、まさに勝ち組の視点ですね。技術や知識というよりも「相場に対する姿勢」が成熟していることが伝わってきます。