2Nov

※記事内にプロモーションが含まれています。

※画像をクリックすると新しいタブで開きます。

週刊チャートナビ507回(2024.10.28-2024.11.01)。今週の相場(ドル円・ユーロドル・ポンドドル)の振り返りと、「今週の深堀り」では、今後のトレードに役立つ情報を、今週の相場からケース・スタディします。

※画像をクリックすると新しいタブで開きます。

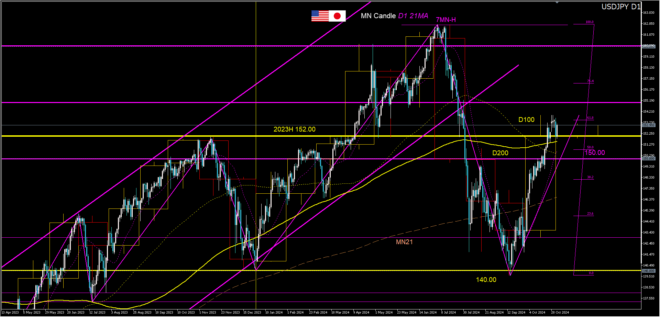

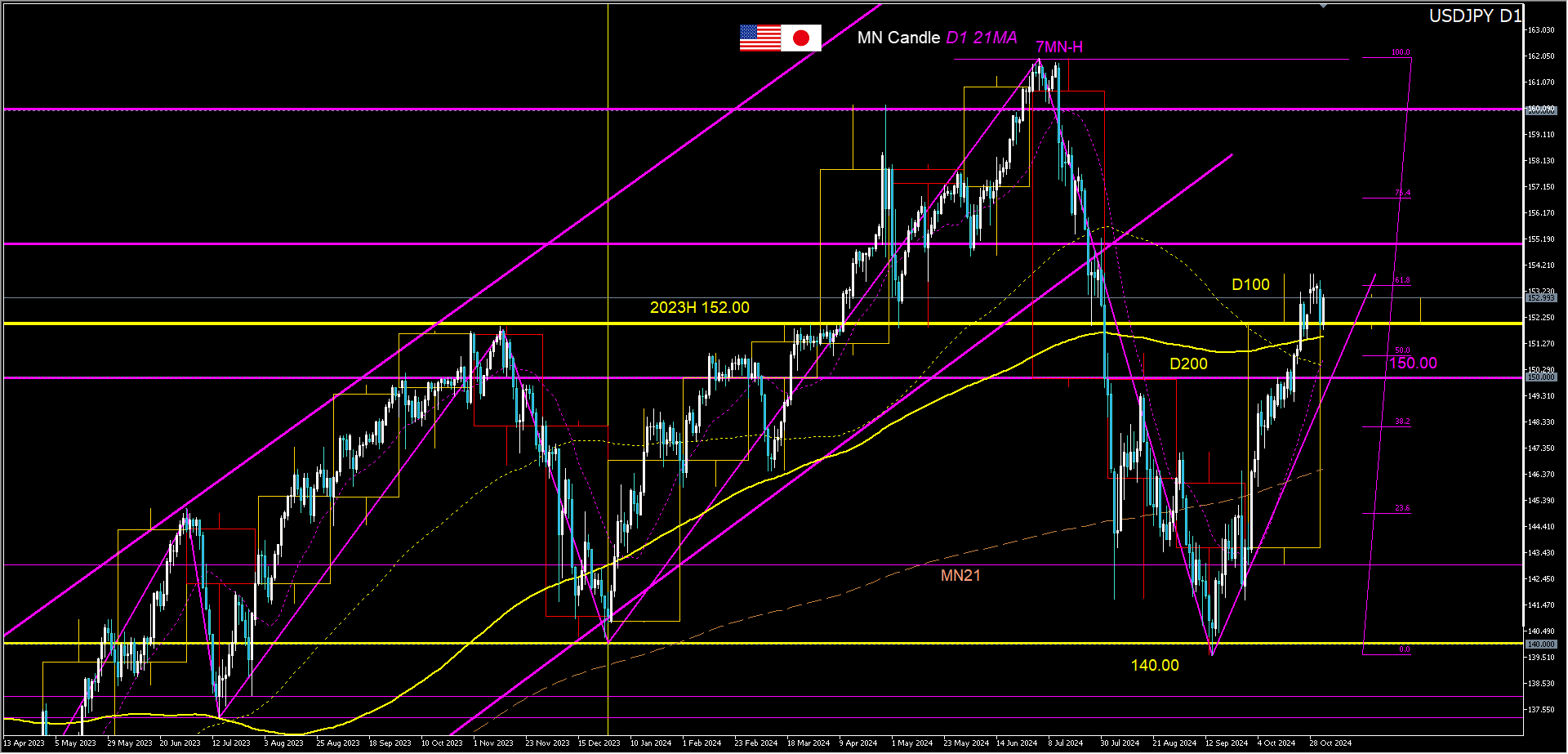

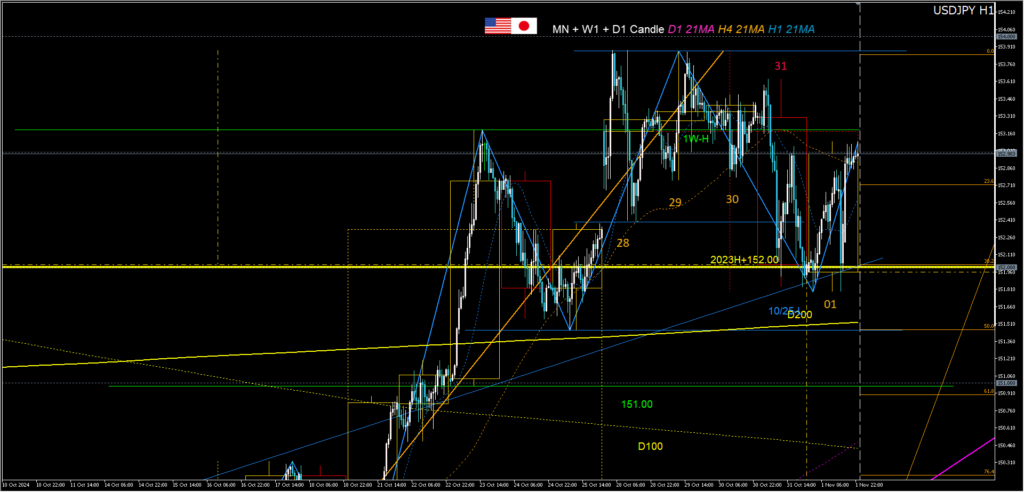

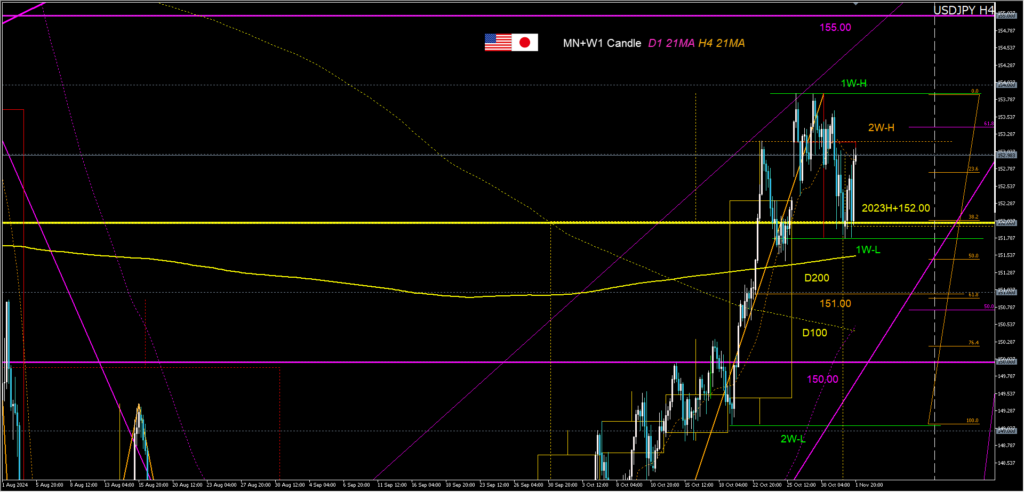

ドル円

今週の見通し

概要

140円長期足サポートの反発から、7月高値下降波のFL61.8%へ急騰。

- 140円上昇トレンドVS.7月高値下降波のFL61.8%戻り売りポイント

- 「米10年金利の上昇」と「トランプ再選の観測」が強まるなか、200日線 、152円といった重要なテクニカルポイントを上抜け、ストップロスを誘発して急騰した。

- 重要経済指標:10/27衆議院選挙・米GDP速報値・日銀政策会合+植田総裁会見・米雇用関連指標・月末リバランス・11/5米国大統領選挙

10月27日(日)の衆議院選挙について。

自公で過半数割れもありうると予想されており、波乱となりそう。

1.自公で過半数

マーケットへのインパクトはあまりなさそう。ある程度敗北を織り込んでいたので、サプライズで株価上昇。

2.自公で過半数割れ

無所属や裏金議員を公認することで過半数実現を目指す。石破首相は責任を取って辞任。新首相は、議員間だけで投票(内閣官房長官の林芳正氏?)

アベノミクスから乖離する可能性が高く、円高方向に少し圧力がかかるが、結局は米大統領選挙の結果次第。

3.自公大敗

連立のパートナーが国民民主なら、経済政策から株高円安になりそう。

売り手の注目

- 10月最終週のポジション調整

- 米10年金利が前回高値に到達

- 152円+200日線のブレイクは「行き過ぎ」感がある

買い手の注目

- 140円上昇トレンドの上昇が継続中

- 先週大陽線の存在感

- 日足+4時間足+1時間足SMA21のパーフェクト・オーダー

トレーディング・レンジ

| TR上段㊤ | 155.00 |

| TR中段 | 先週高値と151.00(≒先週陽線の半値押し) |

| TR下段㊦ | 先週安値 |

今週のシナリオ

4時間足ベアの視点

152円のブレイクを「行き過ぎ」とみて調整下落を狙う①先週高値への試しから151円へショート②151円付近の押し目崩れで150円へショート

4時間足ブルの視点

先週大陽線のフォロー①金曜安値の押し目買いを2番天井へフォロー②151円付近での押し目買い検討

今週の攻略ポイント

月末最終週を考慮

今週の攻略ポイントは、月末最終週を考慮すること。

今週のドル円は、月曜日に先週高値を更新するも、火曜日から上値の重い展開となり、投機筋による「月末リバランス」の影響も受けてか、木曜日は大陰線になりました。

『今週の深堀り』で詳しく解説しますが、「月末最終週」は、トレーダーの利益確定や投資ファンド等のポジション調整等が発生して、それまでの流れが反転しやすいです。

まず、今週は月末最終週で、かつ、金曜日の米雇用統計待ちのトレーダー人が多いと考えれば、月曜日のコマ足から、ハラミ足への移行を疑えます。

そうなると、雇用統計の発表前に買っても伸びていかないので「売り場」を探しました。

毎日の値動き

10/28月曜

- 衆議院選挙の結果次第

- 先週安値上昇波が基準

- 水曜陽線がハラミ足+2

ベアの視点:①先週高値の2番天井から151円へショート

ブルの視点:①金曜安値の押し目買いを先週高値へフォロー

- 衆議院選挙の自公過半数割れを受け急騰、しばらく様子見。

- ロンドン時間、10/25安値上昇波の調整下落で152.50への窓埋め完了。

- NY時間、4時間SMA21+152.50の反発で青1押し目買い、先週高値で半決済。

- 翌日の東京時間、ネックライン割れで撤退。

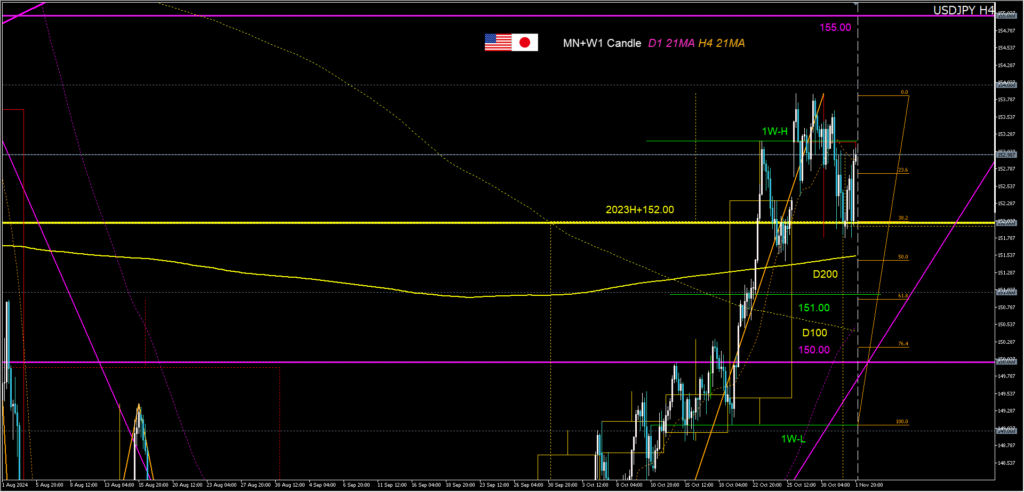

10/29火曜

- 10/25安値上昇波が先週高値を更新

- 先週高値のオーバーシュートを疑う。

ベアの視点:先週高値のオーバーシュート狙い①先週高値のキリアゲ2番天井形成から151.00へショート

ブルの視点:10/25安値上昇波をフォロー①前日高値のキリアゲ2番天井崩れでロング。②上昇フラッグ形成でロング。

先週高値付近に高値ブロック形成待ち。

10/30水曜 米ADP雇用統計・米GDP速報値

- 10/25安値上昇波が先週高値を更新

- 月曜コマ足はハラミ足+1

ベアの視点:①月曜高値の2番天井形成から月曜安値へショート。

ブルの視点:10/25安値上昇波をフォロー①月曜高値の2番天井崩れでロング。

月曜ハラミ足高安への試しを待ってノーポジ。

10/31木曜月末 日銀会合+植田総裁会見・米PCEデフレーター

- 日銀政策決定会合が開かれるが、政局不安から、日銀の利上げはし難い環境と思われる。

- 10/25安値上昇波が先週高値を更新するも上値が重い。

- 月曜コマ足はハラミ足+2

ベアの視点:①月曜高値への上値試しから月曜安値へショート。

ブルの視点:10/25安値上昇波をフォロー①月曜高値のレジスタンス崩れでロング。

- 東京時間、11時同時線の安値抜けで赤1ショート(5分戻り高値でロスカット)

- ロンドン時間、152.00(=目標値)到達でアウト。

- NY時間、黄1の戻り売りは安値切り上げを疑って見送り。

11/01金曜 米雇用統計・ISM製造業景況指数

- 前日陰線終値が、月曜ハラミ足を下方ブレイク。

- 先週安値上昇トレンドのラス押し安値(=10/25安値)付近に到達

ベアの視点:①10/25押し安値付近の押し目サポート崩れでショート

ブルの視点:①10/25押し安値付近の押し目サポートでロング

- 東京・ロンドン時間、雇用統計待ち。

- NY時間、雇用統計で下振れ、21時足の152.00反発から、22時足陽転で青1ロング、前回高値で半決済。

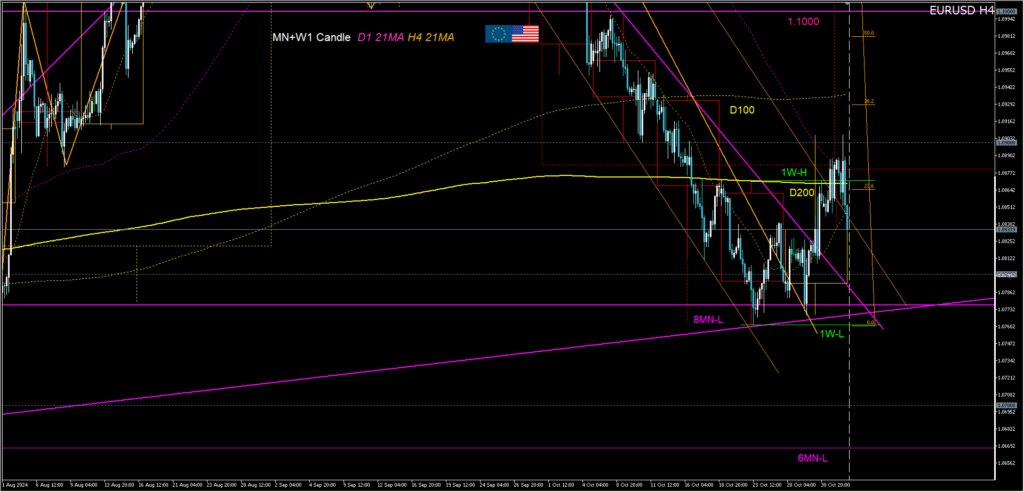

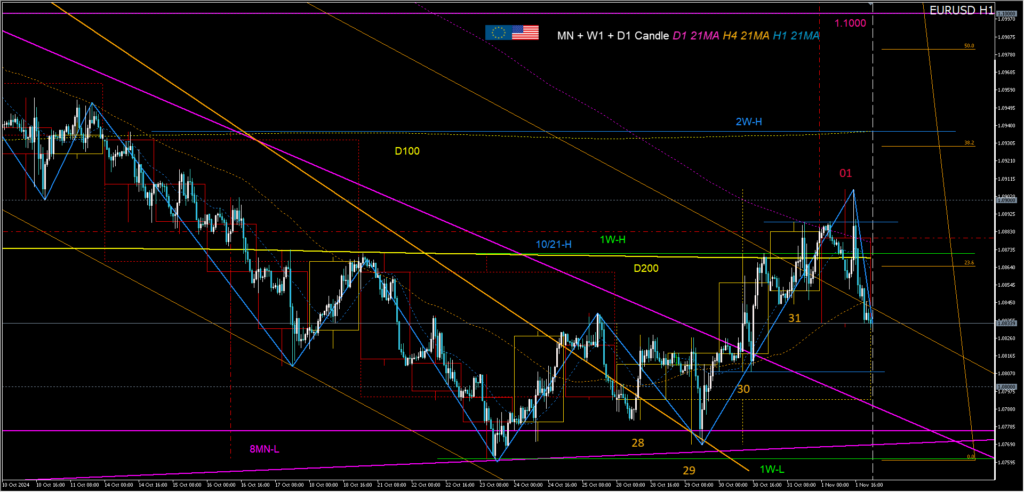

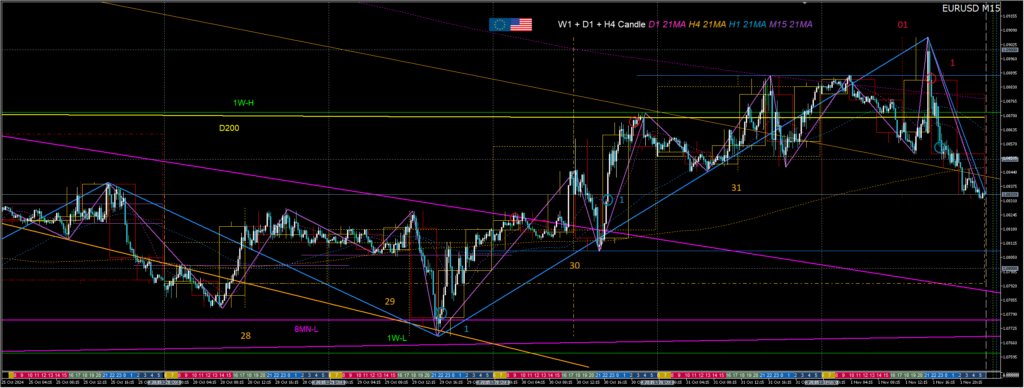

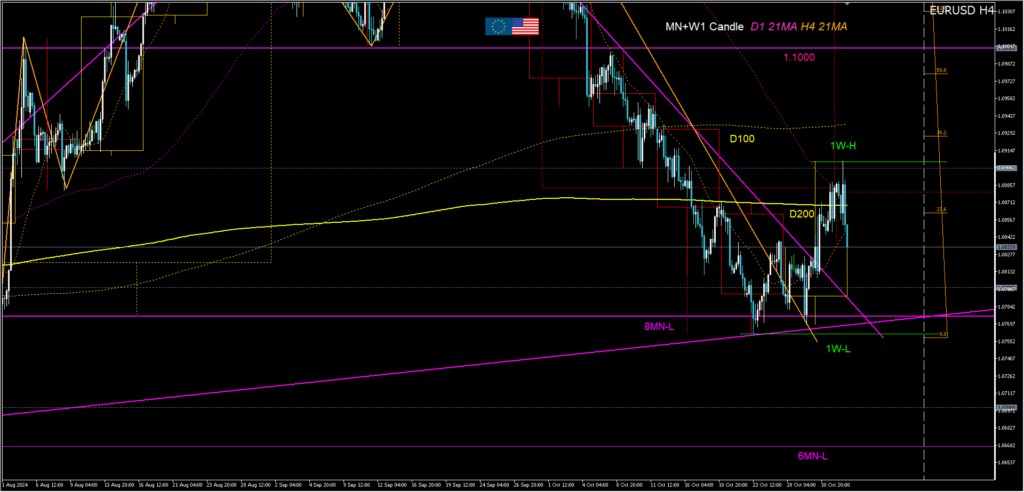

ユーロドル

今週の見通し

概要

- 8月高値のからの「弱気相場」が継続中

- 8月陽線がハラミ足+1

- 8月高値下降波が8月安値で反発

- 8月安値に押し目ブロック形成を想定

- 重要経済指標:米GDP速報値・米雇用関連指標・月末リバランス・11/5米国大統領選挙

売り手の注目

- 日足+4時間足+1時間足SMA21のパーフェクト・オーダー

- 8月高値下降波の下落が継続中

買い手の注目

- 10月最終週のポジション調整

- 8月安値の反発

トレーディング・レンジ

| TR上段㊤ | 1.1000 |

| TR中段 | 先週高安(=押し目ブロック) |

| TR下段㊦ | 6月安値 |

今週のシナリオ

4時間足ベアの視点

8月高値下降波のフォロー①先週高値付近から戻り売り。②8月安値付近のサポート崩れで6月安値へショート

4時間足ブルの視点

8月高値下降波の引き戻し狙い①先週安値への下値試しから先週高値へロング②先週高値付近の戻り目崩れで1.1000へロング

今週の攻略ポイント

月末最終週を考慮

今週の攻略ポイントは、月末最終週を考慮すること。

今週のユーロドルは8月安値にWボトムをつくり、先週高値(=ラス戻り高値)へ引き戻され、雇用統計で上振れてから8月高値下降トレンドの戻り売りが入り始めてた様子です。

「月末最終週」は、トレーダーの利益確定や投資ファンド等のポジション調整等が発生して、それまでの流れが反転しやすいです。

毎日の値動き

10/28月曜

- 8月高値下降トレンドが継続中

- 8月安値へ2回目の下値試し中

ベアの視点:①先週高値への引き戻しを待つ

ブルの視点:①8月安値への下値試しから先週高値へロング

8月安値への下値試し待ちでノーポジ。

10/29火曜

- 8月高値下降トレンドが継続中

- 8月安値から安値キリアゲ中。

ベアの視点:①先週高値への引き戻しを待つ

ブルの視点:①8月安値への下値試しから先週高値へロング

- ロンドン時間、8月安値2番底への急襲を確認。

- NY時間、8月安値の反発から、22時足の陽転で青1ロング。

- 翌日の東京時間、前日高値で半決済、NY時間、先週高値(=目標値)でアウト。

10/30水曜 米ADP雇用統計・米GDP速報値

- 8月高値下降トレンドが継続中

- 8月安値の2番底を試して上昇中、前日高値を突破でスパイク成功。

ベアの視点:①先週高値への引き戻しを待つ

ブルの視点:8月安値のWボトム根拠①先週高値への引き戻しをフォロー

- 東京・ロンドン時間は米経済指標の発表待ち。

- NY時間、米経済指標の発表後、急落高値の抜き返しで青1ロング、先週高値(=目標値)でアウト。

10/31木曜 米PCEデフレーター

- 8月高値下降トレンドが継続中、先週高値への引き戻しが完了。

- 4時間下降チャネル+日足SMA21のレジスタンスを注視

ベアの視点:①先週高値付近の反発から、8月安値へ8月高値下降トレンドを戻り売り。

ブルの視点:8月安値Wボトム根拠①先週高値付近の戻り目崩れでロング②前日安値付近を試せばロング検討

先週高値付近に戻り目形成待ち。

11/01金曜 米雇用統計・ISM製造業景況指数

- 前日陽線終値が8月高値下降トレンドのラス戻り高値(=先週高値)を更新するも、日足SMA21で反発。

- 4時間下降チャネル+日足SMA21のレジスタンスを注視

ベアの視点:①先週高値付近の戻り目形成から、8月安値へ8月高値下降トレンドを戻り売り。

ブルの視点:8月安値Wボトム根拠①先週高値付近の戻り目崩れで、2週前高値へロング。

- 東京・ロンドン時間、雇用統計待ち。

- NY時間、雇用統計で上振れ、21時足の前回高値反発から、22時足陰転で赤1ショート、前回安値で半決済。

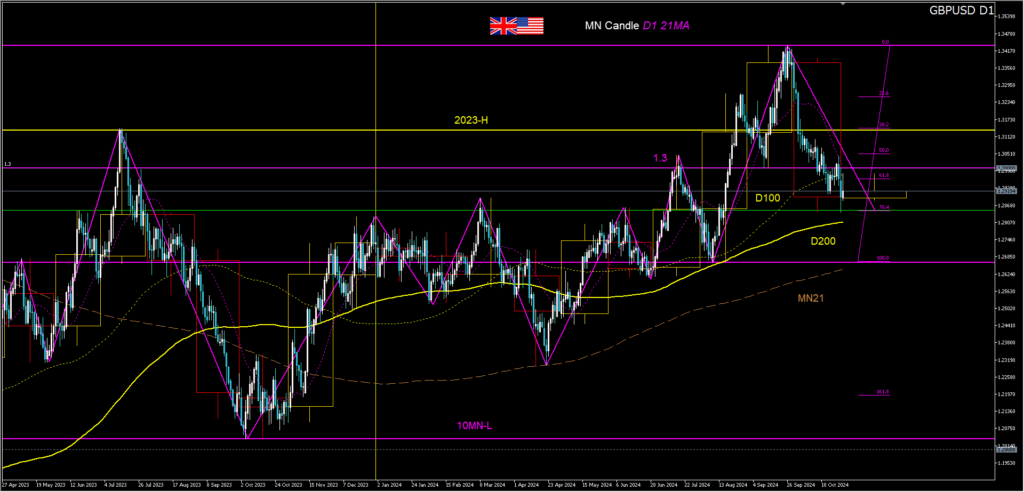

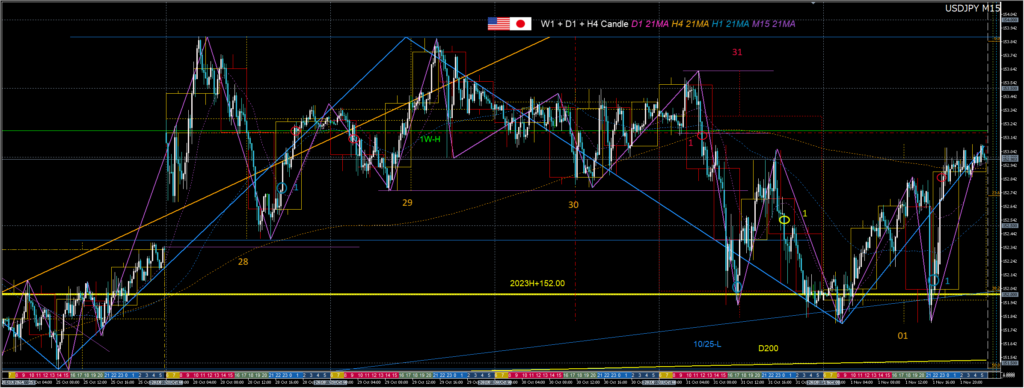

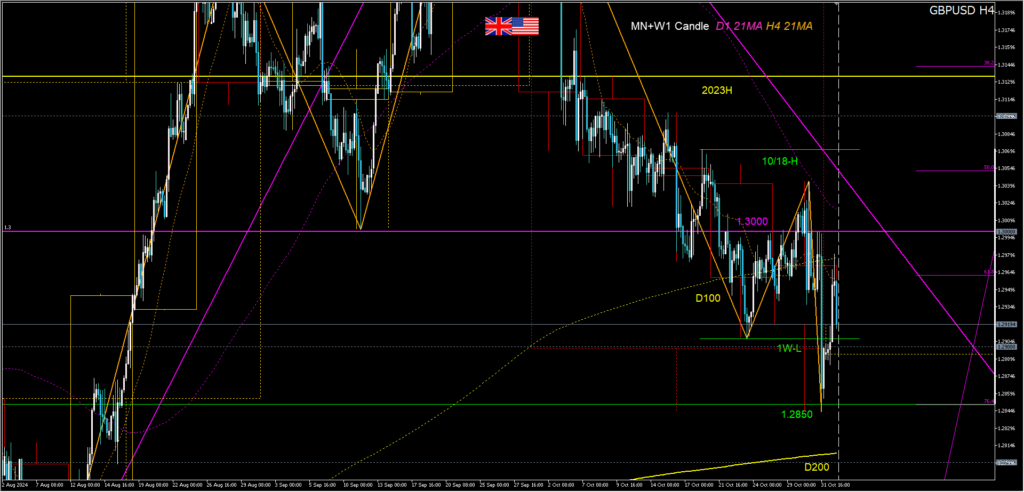

ポンドドル

今週の見通し

概要

GBPUSD 日足に月足ロウソク

100日+200日線サポート由来の上昇波が、2023年高値を更新するも、9月高値からの弱気相場が続く。

GBPUSD 4時間足に月足+週足ロウソク

- 8月安値上昇波の押し目を探る動き

- 重要経済指標:米GDP速報値・米雇用関連指標・月末リバランス

売り手の注目

- 9月高値下降トレンド継続中

- 日足SMA21のレジスタンス

- 先週陰線終値が1.3000を更新

買い手の注目

- 8月安値上昇波の押し目候補

- 200日線を試す動き

トレーディング・レンジ

| TR上段㊤ | 2023高値 |

| TR中段 | 10/18戻り高値と先週安値 |

| TR下段㊦ | 1.2850(=8月安値上昇波FL76.4%) |

今週のシナリオ

4時間足ベアの視点

9月高値下降トレンドを200日線へフォロー①1.3000更新を根拠に、10/18高値下降波を1.2850へ戻り売り。

4時間足ブルの視点

8月安値上昇波の押し目買い①先週安値に2番底をつくれば、10/18戻り高値へロング。②1.2850に底値パターンをつくればロング(※上昇スパイクも疑う)

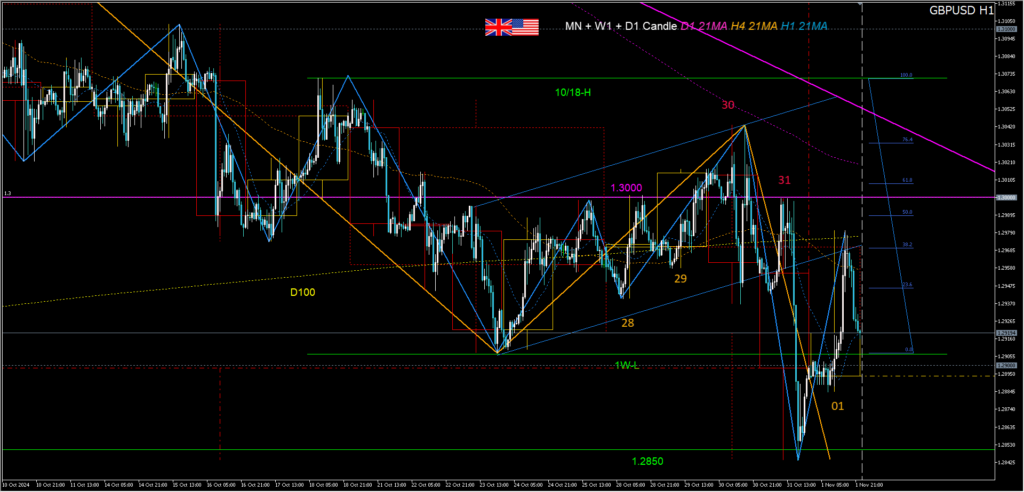

今週の攻略ポイント

GBPUSD 1時間足に月足+週足+日足ロウソク

下降トレンドの戻り売り 狙い

今週の攻略ポイントは、下降トレンドの「戻り売り」を狙うこと。

ポンドドルは、先週陰線終値の1.3000更新で、戻り売られやすい状況とみてました。

「月末最終週」は、トレーダーの利益確定や投資ファンド等のポジション調整等が発生して、それまでの流れから反転しやすいのですが、あくまでも、テクニカルを重視しています。

毎日の値動き

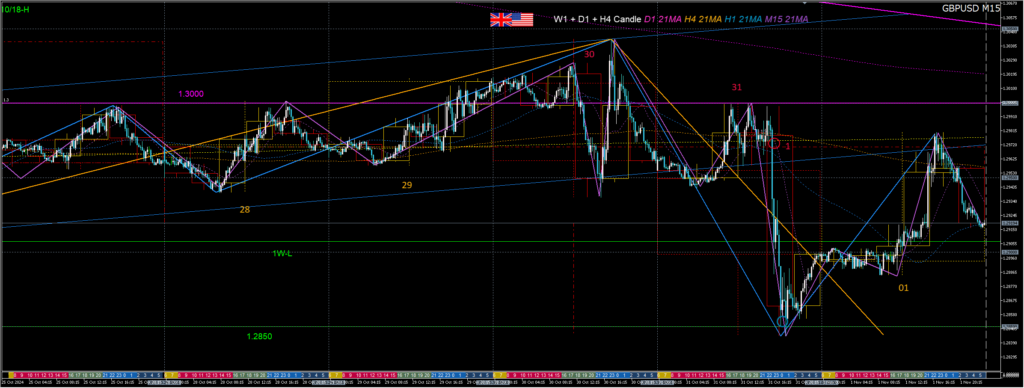

GBPUSD 15分足に週足+日足+4時間足ロウソク

10/30水曜

10/18高値下降波の引き戻しを待って、水曜日に日足SMA21の反発を確認。

10/31木曜

- ロンドン時間、4時間足2本で1.3000のレジスタンスを確認。

- NY時間、5本目の4時間足、上値試しから赤1戻り売り、1.2850(=目標値)でアウト。

今週の深堀り

今週は10月の最終週ということで、月末が近づくと「企業の決済」と「投資ポジションの調整」が同時に発生するため、通常よりもボラティリティが高まると言われます。

もし、月末にそのような値動きのパターンが認められるなら、トレードに活かすことができますが、実際はどうなのでしょう?

月末の為替取引

為替相場には、経済活動の必要性から為替取引を行う「実需筋」と、為替取引そのものから利益を得ようとする「投機筋」がいて、月末が近づくと、下記のような月末特有の取引を行います。

1.実需筋の決済

多くの輸出入企業は月末に支払いをまとめて行うため「通貨の需要」が大きくなります。

例えば、日本の輸出企業がアメリカの顧客から代金を受け取る場合、受け取ったドルを円に換える必要があります。そうなると、円の需要が増え、ドル売り・円買いの動きとなり、ドル円が下落することがあります。

あるいは、日本企業が外国で得た利益を本社に送金するために、ドルやユーロを円に換えるケースなどでは、円買いの決済フローが発生して円が買われます。

また、国際的な企業では、現地通貨で給与やボーナスを支払うために外貨を準備する必要がありますが、これも月末に集中しやすく、特定の通貨の買いや売りにつながります。

特に四半期末(3,6,9,12月)には、税金の支払いや経費の計上に向けて、大きな資金を移動させることがあります。

ただし、為替相場における実需筋の取引は、全体の1~2割程度で、8~9割は投機筋が占めています。圧倒的に投機筋のボリュームの方が大きいため、個人的には、実需筋の取引をトレードの「材料」にすることはありません。

2.投機筋のポジション調整

投資ファンドや金融機関は、ポートフォリオを月末に調整(リバランス)することが多く、これに伴って大量に外貨の取引が発生します。

例えば、米国債の保有比率が上がりすぎたファンドが、米ドルを売ってユーロや円の資産を増やそうとする場合、ドル売りフローが発生してドルが売られ、ドル円が下がることがあります。

特に、四半期末の決算に向けたリバランスでは、大きな資金の流入や流出があることがあります。

投機筋の月末リバランスが、為替相場に与える影響は大きいと考え、個人的に、投機筋のポジション調整(=月末フロー)を戦略に組み込んでいます。

月末は「月足」の節目

為替相場ではサポートやレジスタンスラインといった「テクニカルの節目」だけではなく「期間の節目」も注目されています。

例えば、東京・ロンドン・ニューヨークといった3大セッションのクローズとオープンは「期間の節目」として、大きなプライスアクションが起こりやすいです。

また、今週のように「雇用統計」などの重要な経済指標がある場合、その発表前の期間と発表後で値動きが大きく異なります。

これは、重要な経済指標を節目と捉える人が多いからです。

「テクニカルの節目」だけでなく「期間の節目」も併せて注目することで、反転やブレイクアウトが起きて、大きく動き出すタイミングを捉えることができます。

それには、いまが、何のセッションなのかを意識することが大切です。

また、ローソク足1本を「期間」とみることができます。

月末最終週は、月足ローソクの晩年期なので、投機筋のリバランスだけでなく、ポジションを決済する人たちや、それを狙って逆張りする人たちが現れ、ローソク足の上髭や下髭をつくるわけです。

この動きは、絶対ではありませんが、単純なパターンだからこそ、トレードに活かせます。

例えば、1月陽線は月半ばに上値を複数回試したあと、利益確定の売りで調整され、次の2月足に上昇の期待を繋いでます。

ただし、為替相場では、ローソク足だけが注目されてるわけじゃありません。

前述したように、「テクニカルの節目(=サポートやレジスタンス)」や「モメンタム(勢い)」も関わってくるので、複合的に判断する必要があります。

例えば、7月陰線にほぼ下髭がないのは、下落のモメンタムが強いため、続落を期待する人が多く、誰も売りポジションの利益確定を見送る人が多かったせいです。

このように、必ずしも月末に髭をつくるわけではありません。

また、4月陽線は最終週にグンと伸びて160円を試しました。月末最終週といえども、目標値が射程距離にあれば、経済指標を絡めて挑戦する動きになることもあります。

まとめ

月末の最終週は、投機筋のポジション調整や、利益確定の注文が入りやすいことを覚えておき、今後のトレードに活かしましょう。

ただし、月末の節目は判断材料のひとつなので、「テクニカルの節目」や「モメンタムの強さ」などを併せて、複合的に解釈することが大切です。

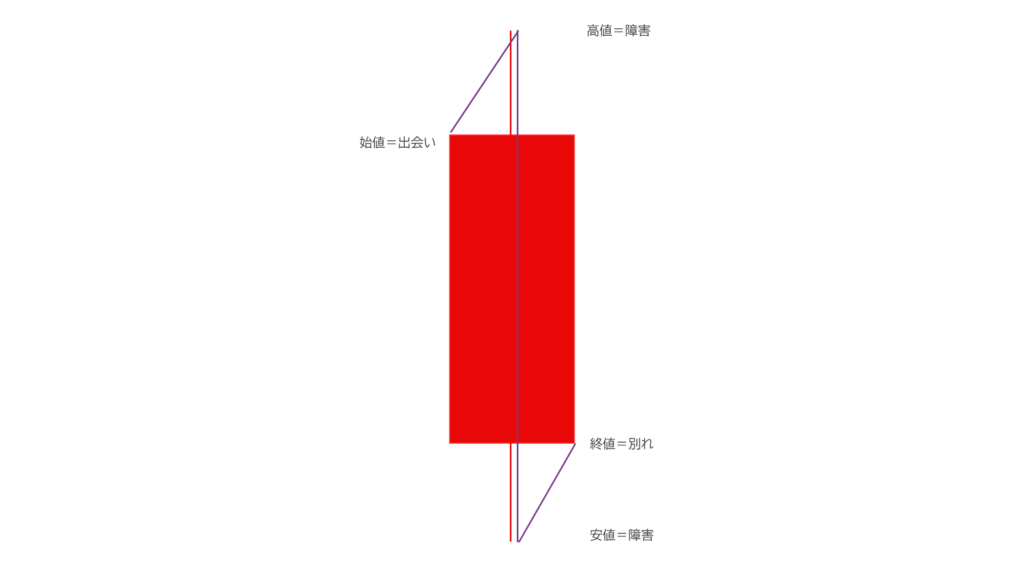

さて、2015年に『バイーンを逃さない!ローソク足の一生から相場の勢いを知るコツ』で詳しく書きましたが、ボクはローソク足1本にストーリーを感じます。

- ローソク足1本は、始値(=出会い)・高値から安値への流れ(=中身)・終値(=別れ)の3部構成。

- 今日一日は、朝起きる(=出会い)、仕事する(=中身)、寝る(=別れ)の3部構成。

- 人の一生は、生まれる(=出会い)・生きる(=中身)・死ぬ(=別れ)の3部構成。

どんなストーリーも「出会い・中身・別れ」の3部構成になっています。

日足のローソクも、1分足のローソクも、それぞれに「ストーリー」があります。

これは、話を面白くするために、ローソク足を擬人化させてるわけではありません。

実際に、ローソク足1本がつくられる過程で、目標に向かい、生まれ持った「枷(かせ)」や、途中の「障害」を乗り越えていくドラマを垣間見ることができるのは、ローソク足が「意図」を持った生き物に近いからです。

参考になれば幸いです。

来週の相場観

ドル円

概要

- 140円の長期サポートから強気相場が継続するも、10月陽線は152円(=2023年高値)で反発して上髭を出した。

- 先週は上値の重い展開から、月末のリバランスで下落、その後、152円でサポートされ、153円まで押し上げた。

- 先週高安にMmトップをつくる可能性もある。

- 重要経済指標:11/5米国大統領選挙(当確は早くても数日かかる見通し)・FOMC

大統領選挙の影響

ドル円は、大統領選挙の結果を受け、短期的に155円から149円のレンジで動く可能性があると見ています。

トランプが再選すれば、ドル高・円安になり、155円を試す見立てです。ただ、トランプ再選はすでに市場に折込済みなのと、円安が進めば、日銀による円買い介入への警戒も高まるため、ドル高・円安の余地はそこまで大きくないとみています。

ハリス氏が勝利した場合は、149円程度まで、ドル安・円高となって円が買われる見立てです。

また、早ければ、日本時間6日午後1時ごろ、メディアが「当確」を出しますが、接戦が予想されるので、早くても数日かかるでしょう。もし、勝敗が決するのに時間がかかれば、先行き不透明感から、リスク回避目的で円が買われやすくなるでしょう。

売り手の注目

- 10月陽線が152円(=2023年高値)で反発

- 先週足は同時線

買い手の注目

- 140円上昇波の押し目買いが意識される

- 日足SMA21のサポート

トレーディング・レンジ

| 上段㊤ | 155.00 |

| 中段 | 先週高安 |

| 下段㊦ | 2週前安値 |

来週のシナリオ

4時間足ベアの視点

10月陽線の152円反発が背景①先週高値の2番天井から151.00へショート②Mトップ完成からの3波戻り売り③大統領選で155円を試せば逆張り検討。

4時間足ブルの視点

140円上昇波のフォロー①151.00付近でサポートされれば押し目買い②先週高値2番天井の崩れで155.00へロング。③大統領選で2週前安値を試せばロング検討。

日本人トレーダーの5人に1人が選ぶXM Trading XMは全世界に242万口座の顧客を持つグローバル企業で(2025年現在)、日本人のFXトレーダーのうち、5人に1人がXMユーザーであると言われています。XMは最大888倍のレバレッジと追証なしのゼロカット・システムが魅力です。 こちらの公式サイトから口座開設すると15,000円分(※期間限定)の取引用ボーナスを受け取ることができます。自己資金0円で始められ、もちろん、利益は出金できます。

ユーロドル

概要

- 8月高値のからの「弱気相場」が8月安値で反発。

- 8月陽線がハラミ足+2

- 先週のユーロドルは、8月安値で反発、日足SMA21へ引き戻され、その後、戻り売られている。

- 先週高安にWwボトムを形成可能性もある。

- 重要経済指標:11/5米国大統領選挙(大きく動く可能性アリ)・FOMC

売り手の注目

- 日足SMA21のレジスタンス

- 8月高値下降波の戻り売りが意識される

買い手の注目

- 8月安値のサポート

- 8月高値下降トレンドのラス戻り高値(=2週前高値)をブレイク

トレーディング・レンジ

| 上段㊤ | 1.1000 |

| 中段 | 先週高安 |

| 下段㊦ | 6月安値 |

来週のシナリオ

4時間足ベアの視点

8月高値下降波が背景①先週高値の戻り売りをフォロー②先週安値の2番底崩れで6月安値へショート

4時間足ブルの視点

8月安値サポートが背景①先週安値の2番底から先週高値へロング②先週高値の戻り目崩れで1.1000へロング。

◆お断り◆

この動画は「学習」を目的に制作されたものです。個人の見解を過去のチャートから解説したものであり、未来を予想したり、利益を保証するものではありません。

記事へのレビューやご意見はコメント欄をご利用ください。コメントを「読者さまの声」としてブログや動画に掲載させていただくことがございます。

◆著作権について◆

当サイトは無料でご覧頂けますが、著作権は放棄しておりません。動画等のコンテンツを営利目的でお使い頂くことはできません。

詳細はご利用についてをご覧ください。

関連記事

コメント

トラックバックは利用できません。

コメント (12)

by SimpleImageLink

短期トレーダーの“バイブル”とも呼ばれる名著。相場の世界では、手法よりも“マインドセット”や“行動原則”が勝敗を分けます。 『デイトレード』を読むと”自分の弱点”を容赦なく突かれます。「早すぎるエントリー」「伸ばせない利確」「感情的な損切り拒否」多くのトレーダーが抱える問題を、本書は驚くほど鋭く言語化しています。

✔ こんな人におすすめ

・デイトレで勝ったり負けたりの波が激しい

・ 自分の感情やクセが邪魔だと思っている

・ 手法は学んだが勝率が安定しない

・ トレードの本質を深く理解したい

・ 名著と呼ばれる理由を体感したい

by SimpleImageLink

短期トレードの世界で安定して勝ち続けるには、インジケーターではなく「ローソク足そのもの」が語る情報を読めるかどうか。 『FX5分足スキャルピング プライスアクションの基本と原則』は、その核心にズバリ切り込んでいます。

✔ こんな人におすすめ

・ エントリーの“根拠”をもっと明確にしたい

・ プライスアクションの本質を理解したい

・ 小手先の手法に振り回されたくない

by SimpleImageLink

“相場で勝てない理由は手法ではなく、心の仕組みにある”この核心を明確に教えてくれるのが『ゾーン投資心理学入門』です。

マーク・ダグラスは、「なぜ損切りできないのか」「なぜ同じ失敗を繰り返すのか」「なぜ恐怖や期待に振り回されるのか」といったトレーダー特有の心理を、論理的に解き明かします。

本書が示す”ゾーン思考”を理解すると、相場の見え方がガラッと変わり、感情に左右されない“確率に従うトレード”ができるようになります。

デイトレ・スイングを問わず、すべてのトレーダー必読のメンタル本。勝ち続けるための基礎体力をつくる一冊です。

✔ こんな人におすすめ

・損切りが遅れがち、または怖くて入れない

・勝っても負けてもメンタルが安定しない

・ルールを守れず、自己嫌悪を繰り返してしまう

・成績の波が激しく、再現性がない

・トレード歴が長いのに勝てるようにならない

特に「長く相場をやっているのに伸び悩む中級者」ほど、この本によって一段階上のステージに進むケースが非常に多いです。

読書が苦手な方なら[オーディオブック] ゾーン 相場心理学入門がおすすめ。MP3音源になっていて内容がスッと入ってきます。

いつもご教授頂き有難うございます。月末リバランスの解説はとても分かり易かったです。普段マヨハレ先生はチャーチストですが、たまにファンダの説明をして頂くとファンダ専門の解説者よりもはるかに詳しくて分かり易いです。先日認定テクニカルアナリストの女性YouTuberの動画を見ていたら、ゴールド米ドルCFDの解説でスワップ金利がつく等との説明してましたが大丈夫この人と思いました。そんな人が某中堅fx業者のセミナーで講師として登壇してますので、セミナーや勉強会が何処まで参考になるかどうかは疑問ですね。結局自分がいろんな情報を見聞きしてどう精査するかに尽きると思います。自分もテクニカルだけでトレードしファンダは殆ど考慮しないトレーダーを何人か知ってますが、案外そういう人ほどファンダの情報を知ってたりします。情報が溢れてる今の時代では全く情報を入れないのは困難で否応なく情報は入ってきます。その中でも今何が重要で要らないのかを的確に判断しながら仕分けしていかなければなりません。更に先週の週間チャートナビのように不確実性の高い時はしっかり様子見を決め込むことだと思います。今週自分は資金は口座に入れてましたがノートレードでした。来週も米大統領選、FOMCが終わるまでは慎重に様子見したいと思います。

おつかれさまです。

来週も大統領選やFOMCといったイベントが控えているため、慎重な様子見は良い選択だと思います。

大統領選挙での短期的な振り幅を、155円から149円のレンジで見ています。予想はトランプ氏ならドル高・円安、ハリス氏ならドル安・円高です。ただし、チャートチストなので、予想はあくまで予想として、チャートを見て判断します。

一週間お疲れさまでした。

衆院選の前は政治と金が話題の中心で、終わったら政策が話題になっているのは違和感しかありません。

本来、投票の判断基準は政策ありきのはずが、選挙期間中に裏金問題ばかり主張する野党党首もいる始末。そもそも国民の代表で公明正大であるはずの政治家、その過半数を占めていた与党第一党が国民の納得いく自浄作用(政治資金規正法の改正内容)も働かない時点で議論の余地なんてないだろうに。

投票率が伸びていないことから一時的な与党離れに過ぎず、結局は元の鞘に収まる気さえします。

与党過半数割れが相場の月末リバランスのような節目の調整で終わるのではなく、よりよい新しい時代への過渡期であってほしいものです。そのためには国民の積極的な政治参加=投票率の上昇が必要不可欠だと考えます。

ホントですよね!

玉木氏にスポットを当ててる隙に、裏で石破氏と野田氏が大連立なんて可能性もあるので、もし、そんなことになったら目も当てられません。それにしても、投票率が低すぎるのがいけません。

石破さんと野田さんの方向性はほとんど同じと言われてますし大連立の可能性もゼロではないですよね。

優れたリーダーの登場よりも投票率100%のほうがドラスティックな政変が起きるように思えます。

おつかれさまです!

今回の衆院選の投票率、蓋を開けてみれば3年前の衆院選より下がってたなんてニュースで聞いて、日本国民はアホかとつい思ってしまいました。

私のところは奈良県二区なので入れる人は決まってて、もちろん比例区は自民党には入れませんでした。それでも、村の投票率は48パーセントほど。2人に1人しか投票に来ないという。。。

仕事で忙しいのかなんか知らないけど、働いてる人ほど敏感になりそうなのにと思いました。

今週は主にショートと決めていました。

金曜日は引き戻しのロングは日本時間にエントリーはしたものの、おそらく61.8パーセント、4時間足のmaまでは行くだろうと思ってて、その後は⬇️ショートだと思って、

そのへんでポジポジしてしまって利益を減らしました。。。

やめとけば良かったです、意地になってしまったのが敗因。

来週はもう、レンジ、はらみに要注意します。

どうしても151.00に行く願望が大きくて、ブル団ももちろんいるのに、ベア団の団員になってしまった。

金曜日はなんかちょっとどっちだろうって気持ちがあったので、雇用統計時は傍観にしようと思ってたのに手を出してしまった。

ここのところが悔しいです。

木曜日のショートは、この日は上からショートして、152.00で決済だけど、なんと分割決済してしまっていたのです。

やはり151.00へ行く願望が大きかったんですね・・

あかん、思い込みを、執着を捨てないといけませんね。

常にブルとベアで考えないとですね。

それで、私ももしかすると切り上げるかもしれないと思いつつも、上から再度ショートして152.00指値で、就寝しました。

偶然、152.00で決済されていたので命拾いしました。

なので金曜日はもう傍観マインドだったのに。ですが先生の金曜ロングは素晴らしいです。もっと勉強します。

いつもありがとうございます。

命拾いというのもおかしいですね(笑)

それでも損切したらくやしいですし(笑)

おつかれさまです。

今週のドル円は、高値ブロックの形成(154.00/152.00)で難局でした。

難しい局面ほど、単純化して考えることが大切で、そのコツは上位足を見ることです。

日足をみると、高値ブロックに、もうひとつ山をつくる可能性も見えてきます。

今週もお疲れ様です!

今週の週ナビは個人的神回です。

今週のドル円相場は自分には難しくノートレードでした。

流石の迷晴さんもこの値動きでは手が出せてないのではと思い拝見したら、、ただただ圧巻でした。。。

直近は「MTF」と「N波動」が本質だと確信しフォーカスして練習していましたが、ミスエントリはほぼ消滅しつつも上手く波に乗れないことが続いていました。

ただ今週の解説でその原因が、ローソク足形成の「ストーリー」と「モメンタム」を根底から深く理解できていなかったからということに気づきました。

よく迷晴さんが4H足や1H足のローソクの切り替わりから陽転陰転を使ってエントリされる時、

これってめちゃくちゃ逆張りで危険なんじゃないか、まだチャートパターンや高安の切り上げ下げ確定し切ってないのになんで仕掛けられるんだろうと感じることがありました。

今週のケースであげると、雇用統計の急落、4H足が152円を更新できずに次の足の陽転で仕掛けるところ。

僕がこれを見ると直感的に、指標でこれだけの勢いで下落してるので、ここからロングするのは落ちるナイフを掴むのではと怖いと感じてしまいます。

ですが、「モメンタム」を正しく意識すると、雇用統計の結果を持ってしても152円を抜けなかった(4H足が152円上クローズ)、

なので、「ストーリー」を考えると次の4H足が陽転したところでサポートとみなし、上から売ってた人の利確や急落で売った人らの撤退などによりV字気味に上がっていく。

152円でサポートされたらロングするというシナリオはありましたが、上記の意識が弱いため待ち過ぎて置いていかれる。

もしこれを通常の流れのトレードで、152円上で4H足が確定して次の4H足が陽転したところでロング、なんてトレードを繰り返したら死ぬほど負けると思います。

「モメンタム」に応じた適切な「サポ・レジ」を意識すること。

そして「モメンタム」が加速してボラティリティが上がると、通常だったら反転にミニWボトムができるようなところでも上位ローソク足は凝縮されるので、

ローソク足の確定とヒゲの形成を「ストーリー」として見てトレーダーの気持ちを紐解いていく。

「MTF」と「N波動」の意識により、シナリオ自体は毎回ほぼ合ってるし、十分な戻り目形成を待てるようになったし、波が伸び切ったところで手を出さなくなったけども、

今のドル円のようなボラだと、ローソク足形成の「ストーリー」と「モメンタム」を正しく活用できないと、

高安の切り上げ下げ確定などエントリできると判断できた頃には損切ポイントが遠くなり過ぎて機会損失しまくる。

もう一度、「ローソク足」という基礎にして原点のツールをしっかり深掘りして考えを深めたいと思います。

長文アウトプット大変失礼致しました。

引き続き何卒よろしくお願いいたしますmm

おつかれさまです。

「雇用統計の結果を持ってしても152円を抜けなかった(4H足が152円上クローズ)」

これ、ご推察の通りです(^o^

今のドル円のボラだと、安値が切り上がるのを待ったら、どこまで上昇するかわかりませんからね。

ヒゲにはドラマがあります。

2025/3/20ユーロドル相場に参考とさせていただきました。